今天要跟大家分享的是除權息最強攻略,不管是領股息或是賺價差,全部一次搞定!不久前我翻到以前的筆記本,上面畫了一家人以及寫著未來的計劃。當時我跟另一半說了一個水庫理論,我說我希望將來我們會有被動收入。這個被動收入可以讓我們不用工作,同時有足夠的生活費及現金。所以我會將我部份的工作所得、投資收入都放進這個水庫中,當水庫越大時,我所領的被動收入就越大。被動收入的來源,就是我的房租收入、股息收入、債券收入…等。後面再寫下預計多少年達成多少目標這樣。10年後的今天我回頭看,這些目標早就達成且超越!會用這個開頭來跟大家分享,其實就是想說:只要你有夢想,願意朝夢想前進,夢想一定可以達成!甚至會超過你的預期!

課程大綱:

- 股息被動收入

- 什麼是除權/除息?

- 除權息時間

- 除權息與股價變化

- 股息越高越好嗎?

- 如何可以領股息不繳稅?

- 如何透過除權息賺價差?

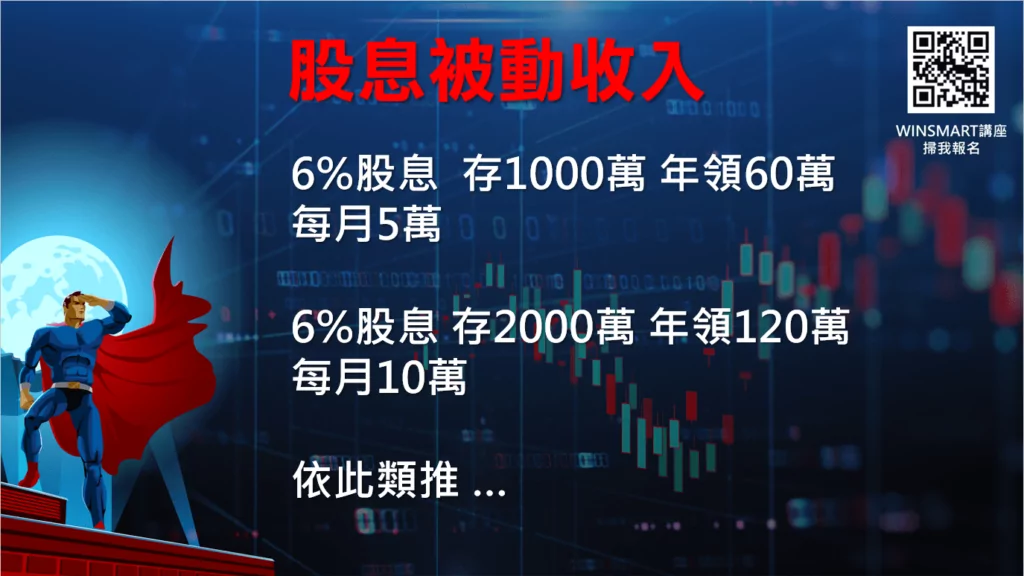

除權息01:股息被動收入

以股票投資來說,領股息也算是被動收入的一種。假設你找到殖利率6%的股票,當你累積存到1000萬時,利息可以每年領到60萬,平均每個月領5萬元。如果你存到2000萬,股息每年可以領120萬,平均每個月領10萬元。這已經是可以負責日常生活開銷的金額,應該都不成問題了!這就是被動收入的好處,不工作且睡覺時還有錢進來,這不就是存股族最嚮往的事嗎?我自己雖然主要是從股市中賺價差,但也很渴望有這樣的被動收入。所以我兩個都做,賺價差跟存股,一個都沒有放過!

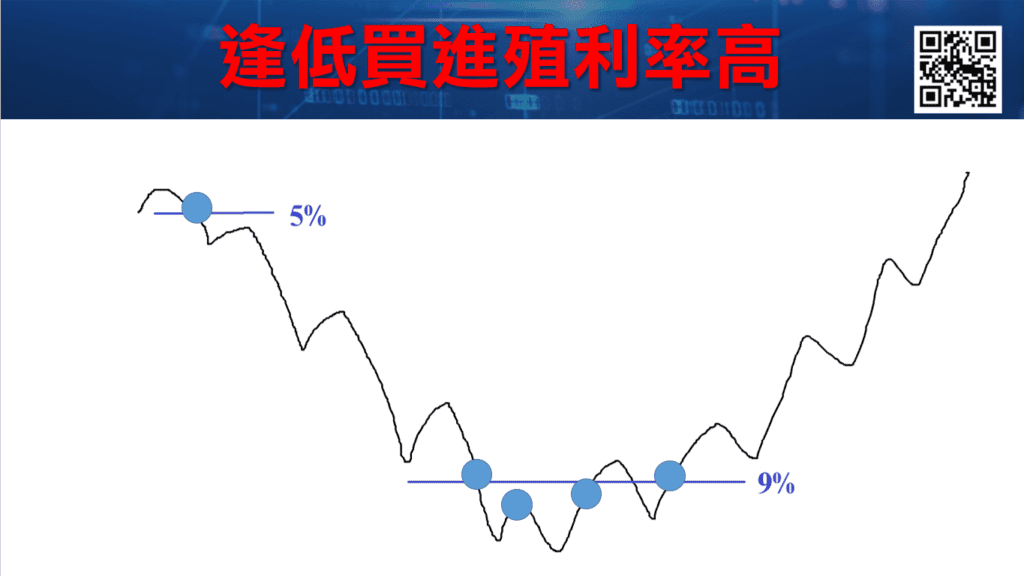

那我們該怎麼樣存到最高的利息,跟最多股票的張數呢?當股票在高檔時,殖利率也許是5%,買100萬股息分你5萬元。但是當股票下跌時,因為股息是固定的嘛!還是一樣要分我5萬元。這是不是等於持有成本變低,那殖利率就會上升,可能高達9%、10%甚至更高的百分比!逢低買進股票或ETF有幾個好處,第一個是因為便宜買可以多買幾張。第二個是因為逢低買殖利率比較高,第三個是等行情漲上去可以賺價差。

所以我們可以趁著股價大跌時,逢低買進更多好的公司的股票。例如這檔群益期,如果價格在34元左右,殖利率是8.8%。漲到後來變42元,殖利率也滿高的,有7%。一樣是配息,股價越低殖利率越高。股價低,可以買的張數就更多了!

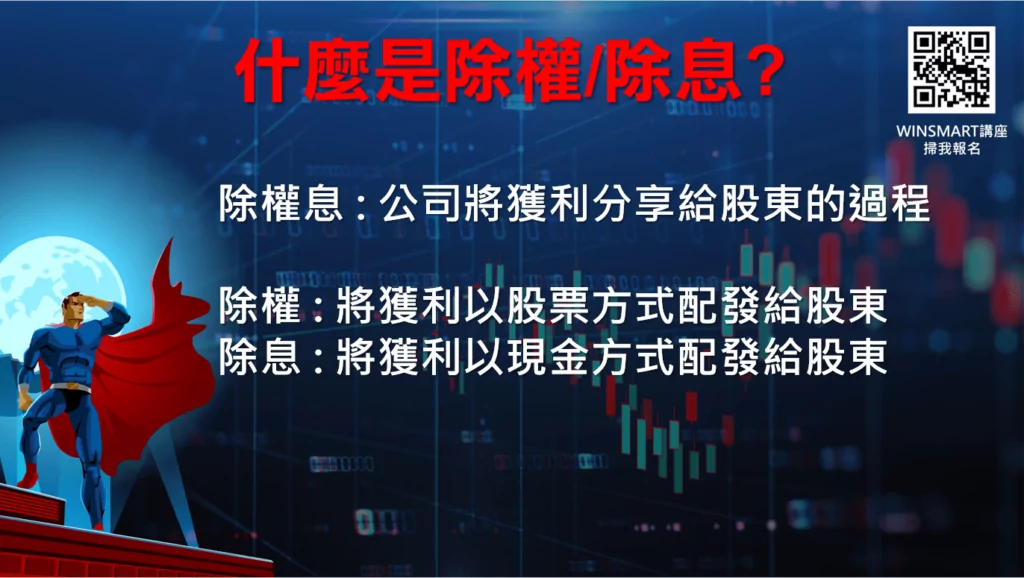

除權息02:什麼是除權/除息?

前面提到買股票有領股息的獲利方式,接著就要了解配股配息。除權息也就是公司把獲利分給股東的過程。除權是指將獲利以股票方式配發給股東,除息則是將獲利以現金方式配發給股東。現在大部份公司都是選擇以除息的方式,以現金配發給股東。

而除權息配發的週期,每家公司都不同。例如台積電是每一季配息,而大部份的台股都是年配息,只有少部份是季配息。

除權息03:除權息時間

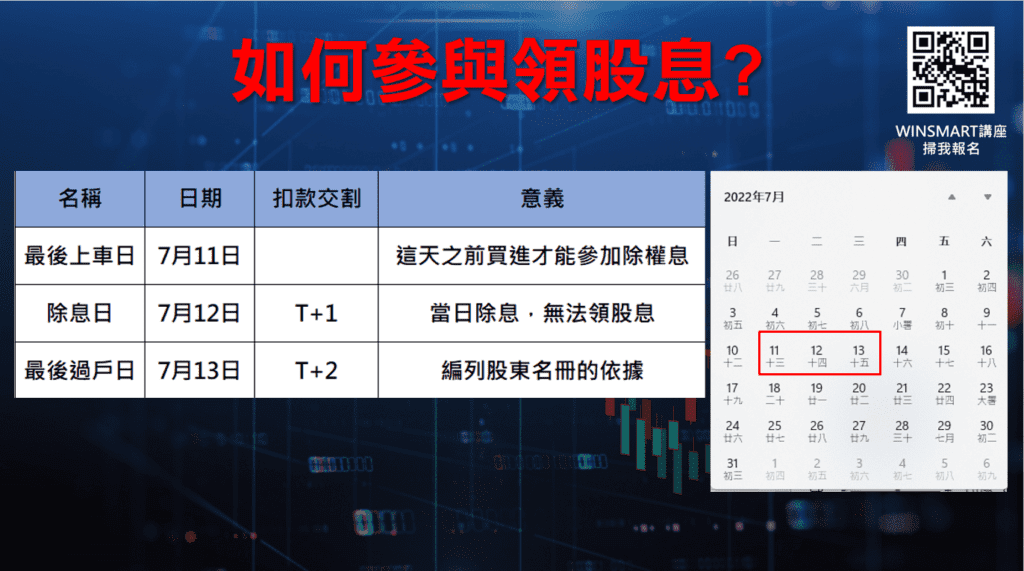

然後我們要觀察一下各公司除權息的時間,首先是股東會的時間。接著會公布除權息的日期,最後會規定融券回補日期。這是一個重要日期,因為融券回補會產生一個嘎空的行情。持有空單的人必須在除權息日之前出場,也就是說可能會有大量的多單進場。這會導致回補日之後,行情有上漲的情況。最後在除權息日後約一到兩個月,才會正式發放現金或股利。

例如華固這檔股票配息7.50元,除息日期為7月12日,最後過戶日為7月13日。進一步來看,最後上車日為7月11日。也就是這天之前買進,才能參與到除權息!因為扣款為T+2,必須在7月13日確保有扣款成功,才會將你的名字編列在股東名冊當中。如果扣款失敗,就沒有資格領股息。

除權息04:除權息與股價變化

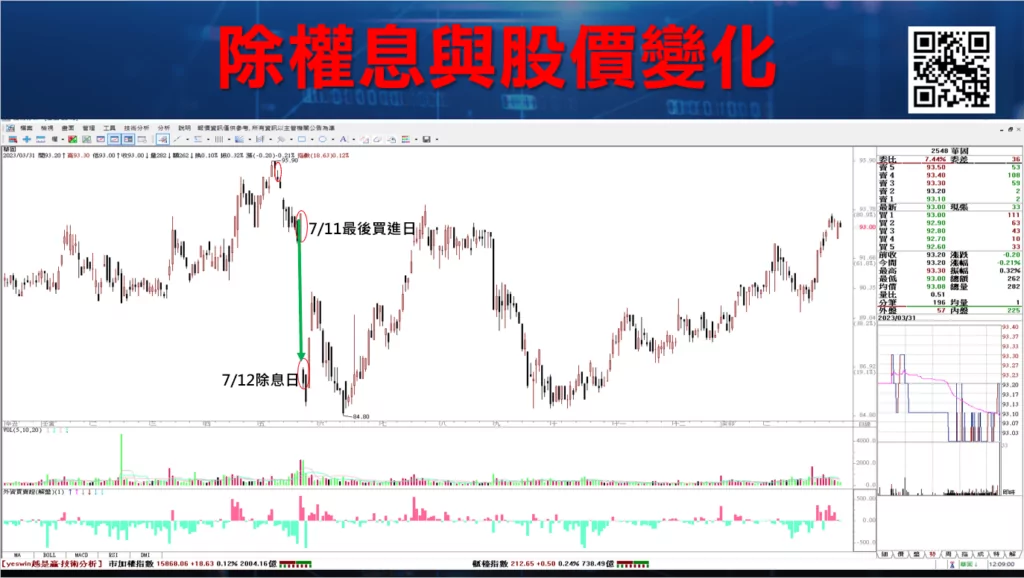

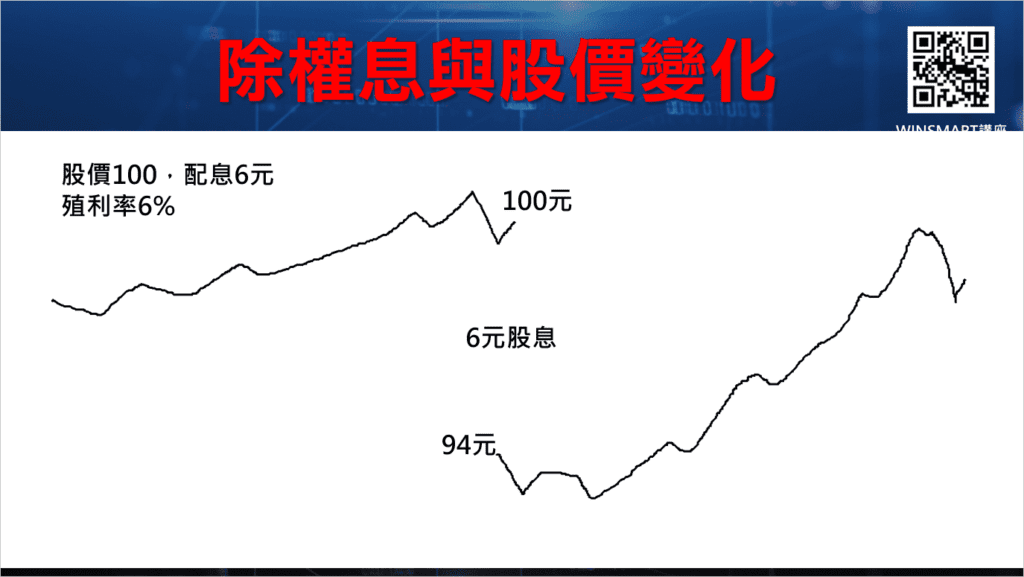

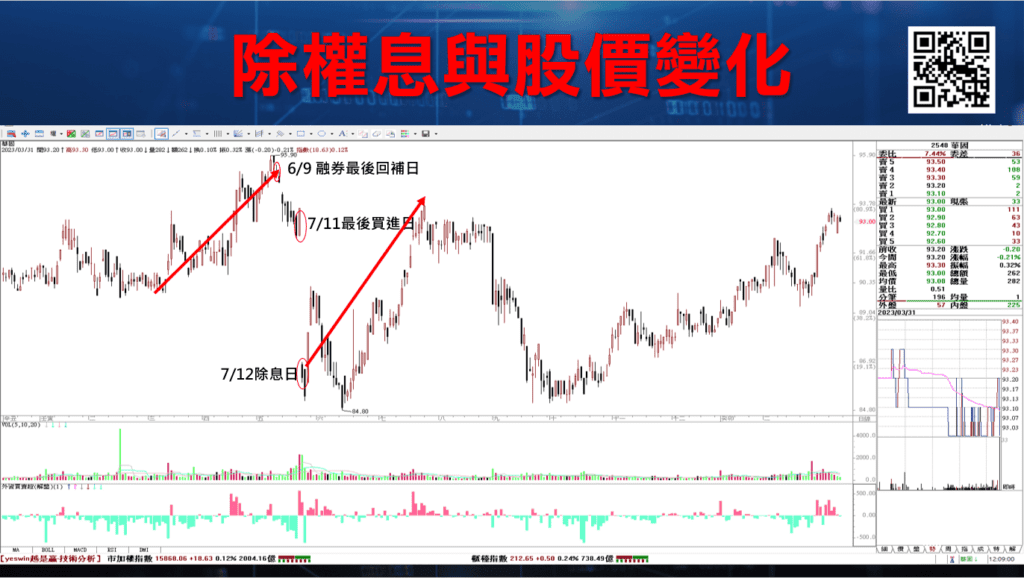

以走勢圖來看,華固這檔股票在7月11日跟隔天除息日當中,有一個非常大的跳空。這段大跳空到底是怎麼來的呢?

假設原本的股價是100元配息6元,殖利率是6%。隔天行情跳空,股價來到94元,一樣是配息6元。並不會因為配息之前或之後,而影響股東們的資產增加或下降。

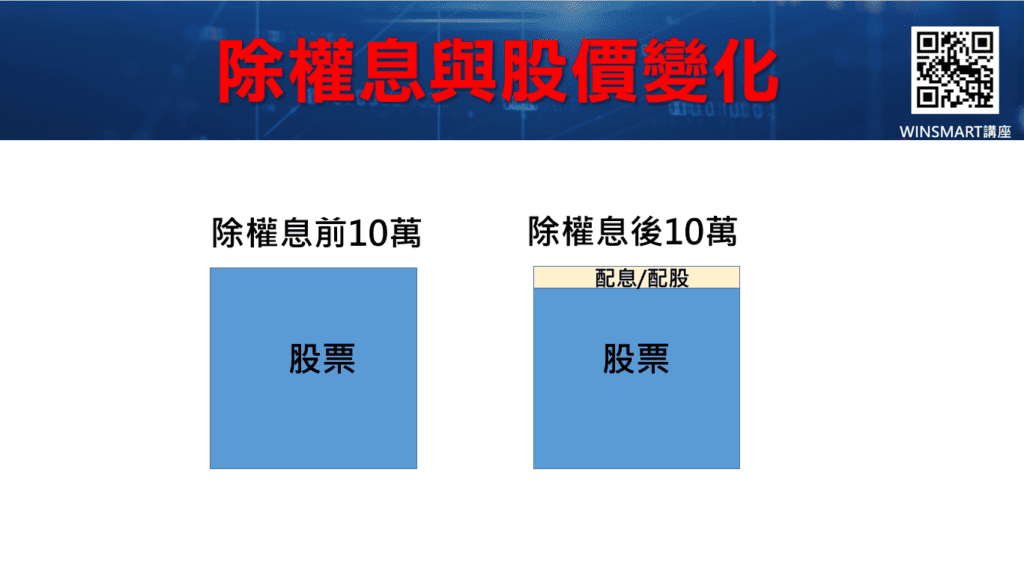

原本在除權息之前是10萬元,除權息之後還是10萬元。只是除權息後的10萬元,會有部份是配息或配股。所以除權息前後,前後的金額都會是一樣的。不然如果除權息後,資產從10萬變11萬,那不是大家都要除權息嗎?保證賺錢啊!或是除權息後資產從10萬元變成9萬元,那不是大家都不敢除權息了嗎?所以除權息前後,資產是不會變的。只是有參與除權息的人要繳稅喔!

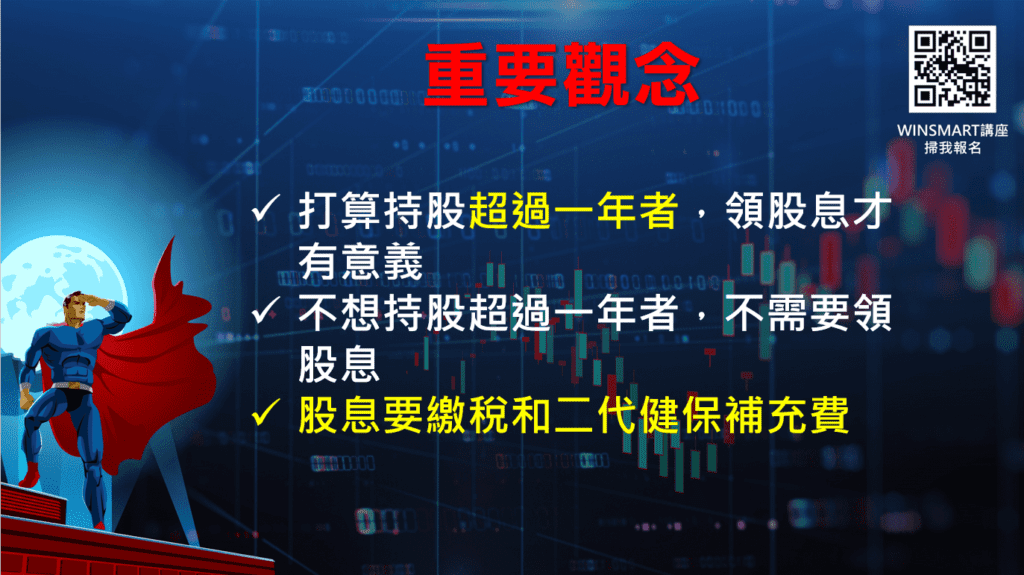

講到這裡,有三個重要觀念要跟各位提醒。首先是打算持股超過一年的人,領股息才有意義。如果只是做短線價差的人,不需要領股息。為什麼?因為領股息的人要繳稅,而且還要繳二代健保補充費!所以不想持股超過太久的人,就可以避開參於除權息的這段時間。

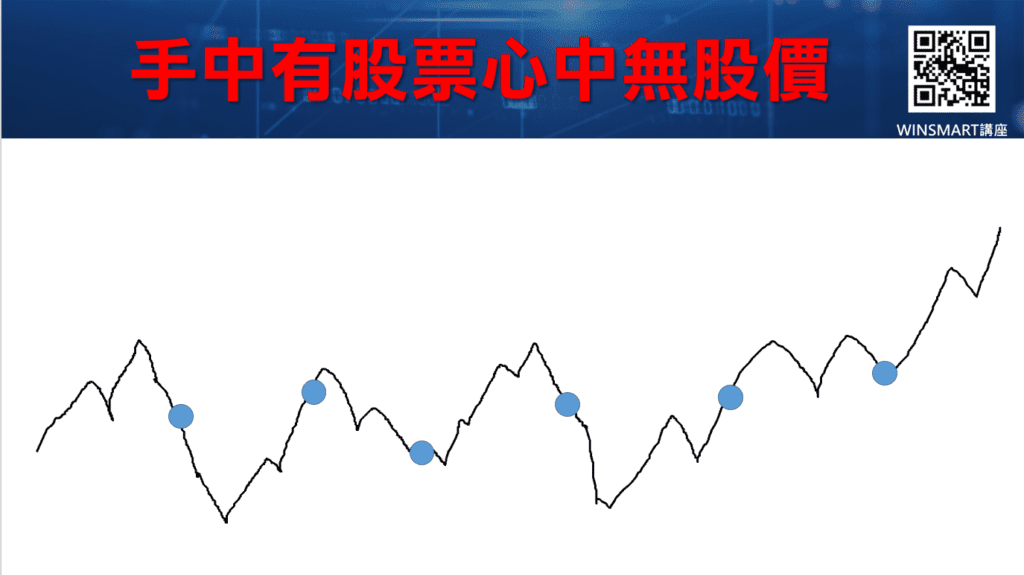

所以當你想要長期持有一家公司股票的話,你可以參於除權息沒問題!假設下圖的藍色圈圈都是除權息的時間點。概念是這樣子的:雖然我手上有股票,但是心中無股價!我不會在意除權息之後,股價到底是下跌或是上漲。反正只要它是一間良好的公司,並且持續配息給我就可以了!

除權息05:股息越高越好嗎?

當我們在選擇標的物時,是不是選股息越高越好的呢?答案是也不是,因為要小心高殖利率的陷阱。怎麼說呢?我們有一堂課在講:長榮殖利率高達40%,等於買100萬的股票,配息高達40萬!超級高的殖利率,台股史上最高的吧!

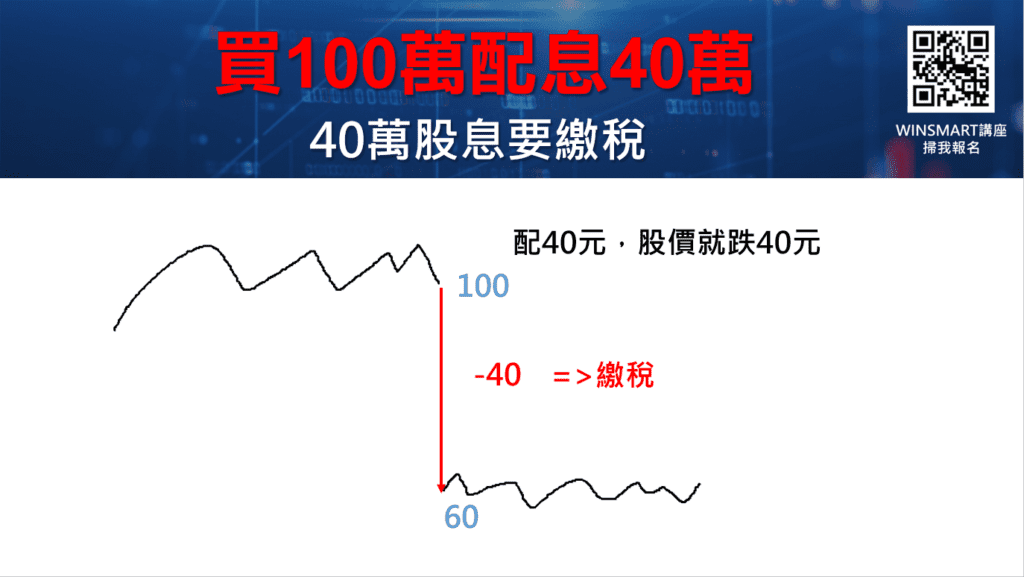

情況是這樣子的,配息當天股價還是100元,配息之後價格馬上變成60元。因為它發了40元的利息給你,而這個40元還要繳稅喔!但是配息前後總資產不變,都是100萬。只是這裡的40萬會等1到2個月後,才會用配息的方式分給你。

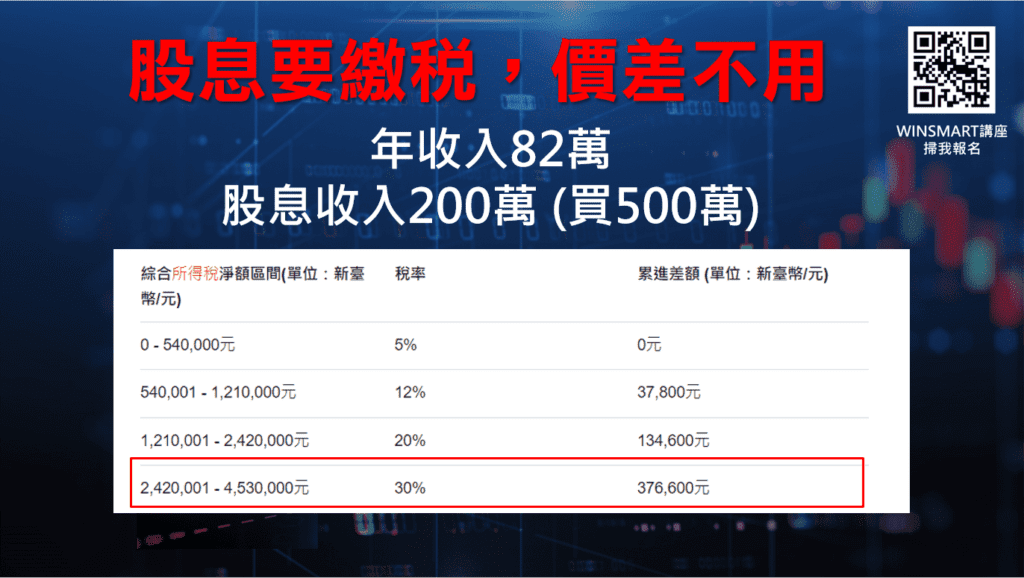

因為配息需要繳稅,會併入個人所得稅當中。假設你的年收入原本是82萬,要繳的稅率是落在12%這個級距。,但是因為你有另外領了股息40萬,所以會變成82萬加上40萬,等於122萬。那就會落到下一個級距的稅率,要繳20%,也就是134600元。如果買的股票張數更多,股息領更多。當然,要繳的稅就更多了!假捨股息收入200萬再加上原收入82萬,總金額會到282萬。稅率的級距就會落在30%,要繳376600元。所以我們在投資股票時,務必要留意領股息的話,要繳的稅一定會變多!

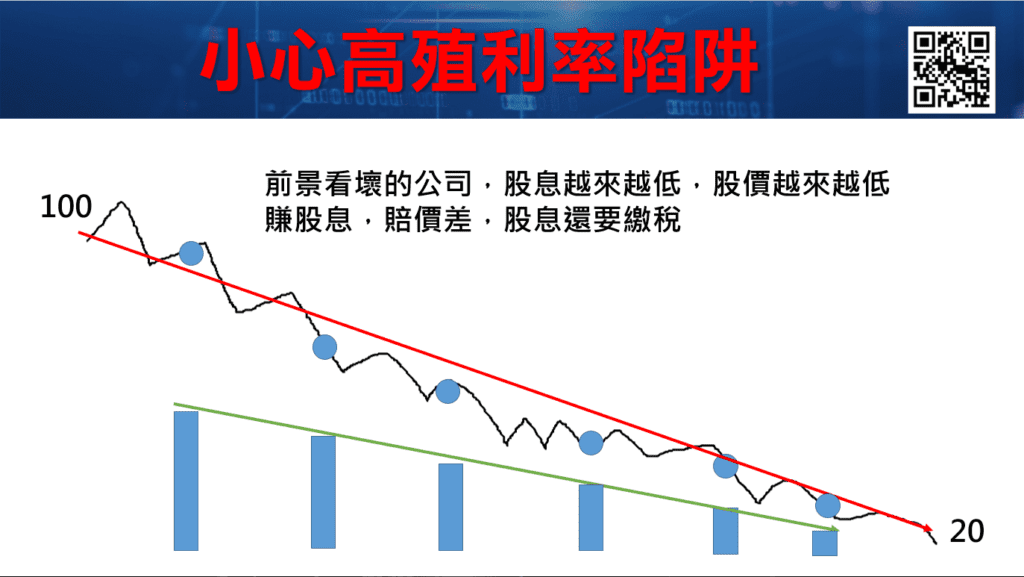

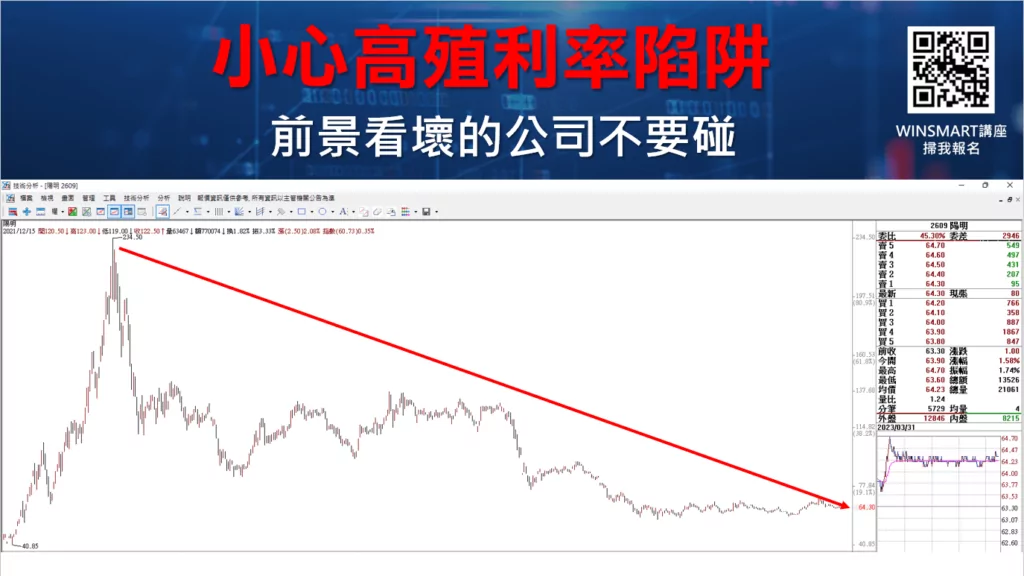

前面有提到,要小心高殖利率的陷阱。如果只單獨看股息高就去購買的股票,更是要小心!前景看壞的公司,股息只會越來越低,股價也越來越低。這也會導致賺了股息卻賠了價差,而且賺股息還要繳稅,得不償失!

例如像航運股長期走勢往下,就算它配給你很高的股息,也都於事無補。因為股價節節往下,賠的股價會比賺的利息還多啊!而且股息還要再繳稅,更吃虧啊!

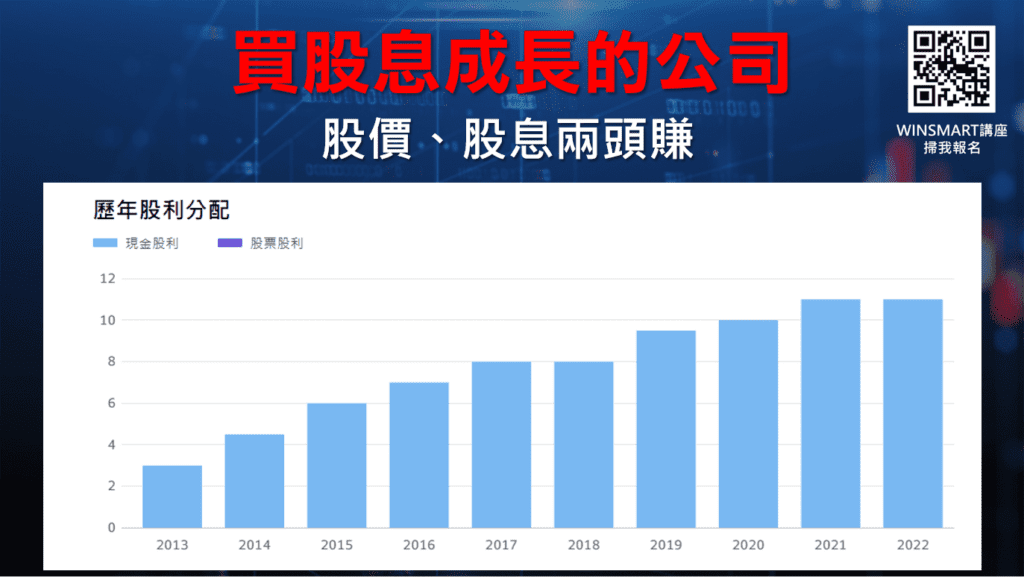

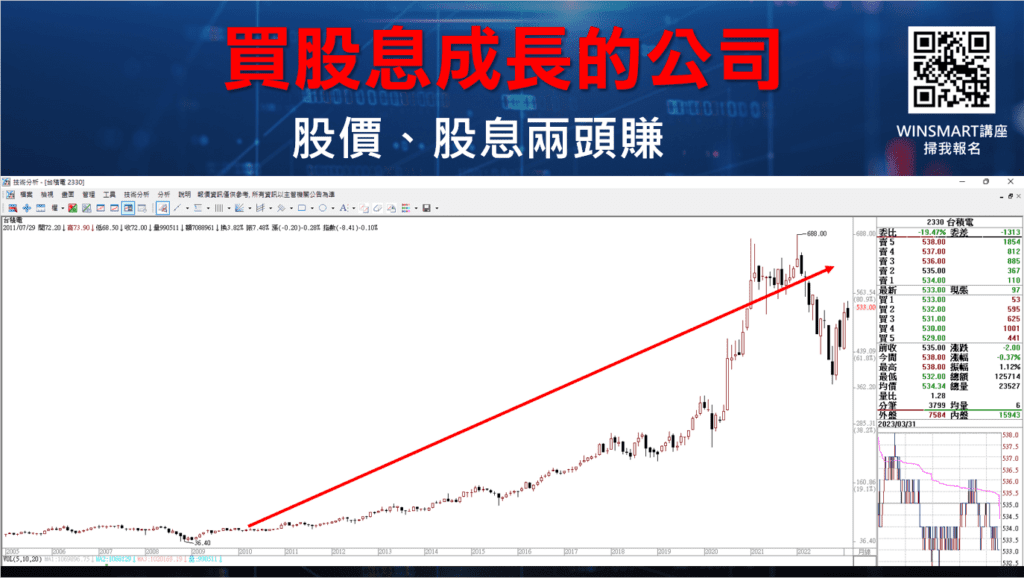

那我們該買哪一種股票?該買股息成長的公司,股息成長的話,股價也會跟著成長。就像台積電,它的股息每年都成長。相對地,股價也會成長,從60翻到600,翻了10倍!所以我們應該買股息成長型的公司,會是比較好的投資標的。

除權息06:如何可以領股息不繳稅?

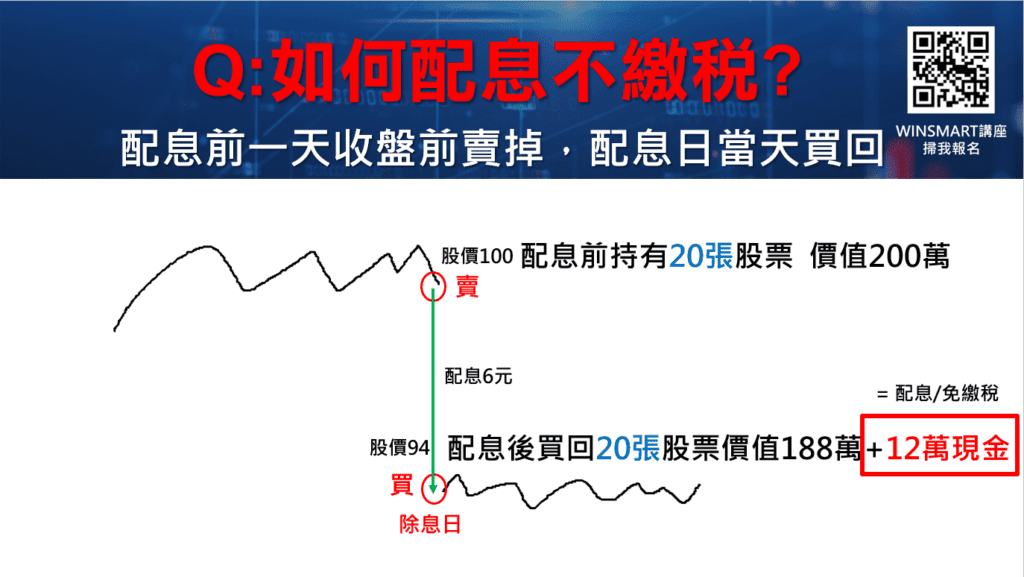

接著我要來個大公開,如何可以領股息但不用繳稅。我的作法是在除權息的前一天,把股票賣掉。在除權息的當天,再把股票給買回來,就能保持前後資產不變。以下舉例:假設股價原本是100元,除權息前持有20張,總價值為200萬。除權息前一天收盤之前將它賣出,帳上會拿到200萬。隔天也就是除權息當天,你就把股票買回來,會發生什麼事呢?因為當天開盤股價會剩下94元,接著一樣買回20張,但你只需要花費188萬元!因為它變便宜了,那帳上是不是多出12萬的現金?這12萬元就恰恰好等於你的股息收入。而且這12萬是不用繳稅的!因為它不是股息收入,它只是我們買賣之後的價差現金。我必須說,我都是用這個方式來達到,完全不用繳稅!不管股息是100萬、500萬、1000萬,完全不用繳稅!只要謹記先賣再買回,就等於提早領到股息又不用繳稅。一般股息是要除權息後的1到2個月才會發放,還記得嗎?但這樣的方式就會在除權息後馬上有現金,甚至可以再多買1.2張股票了!

所以你可以考慮像我一樣做張表格,將手上所有持股的股票列下來,做成一個除權息行事曆。接著把它們的除權息日期都填上,依照時間順序一一處理。例如股票1,除息日是5月18日,賣股日就是5月17日。我們就要記得在5月17日出清持有的股票,5月18日買回。以此類推,後面的其它股票就照做就好!想要省下稅務的人,可以考慮這個方式。

雖然我們現在知道了如何避稅,但我個人還是會願意繳交部分的股息稅,為什麼呢?我是有目的的!這個目的就是我要跟銀行貸款買房子,進一步得以投資房地產。只要你的收入越高,銀行就願意貸給你更多的錢。所以當你有原本的收入加上股票配息收入,甚至再加上投資房地產的租金收入時,可以貸款的金額就越高,知道嗎?而房地產的世界裡,就是看誰欠的錢越多,誰就越有錢。所以後來我還是繳稅了,因為我想投資更多的房地產。

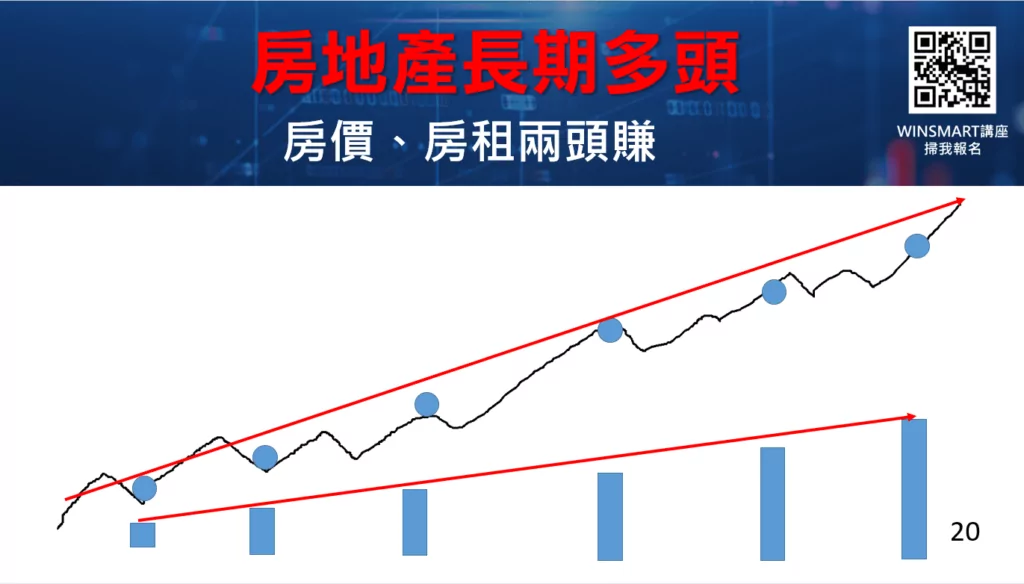

概念是像下圖一樣,房地產長期以來都是多頭的。從20年前到現在,房價漲了多少倍大家都看得到。不只房地產長期是上漲的,房租長期也是上漲的。因為物價長期也是上漲的,所以房租會上漲也是合理的。因此房地產跟房租長期都會上漲,這不就跟持有良好公司的股票是一樣的嗎?就像持有台積電,股息長期上漲就會影響股價也上漲。持有房地產跟持有好的公司,這是一樣的道理!房地產本身會漲,還能收租金,而股票可以賺價差還能收股息。所以你可以拿股息的收入,來當作收入證明,進而買更多的房地產。

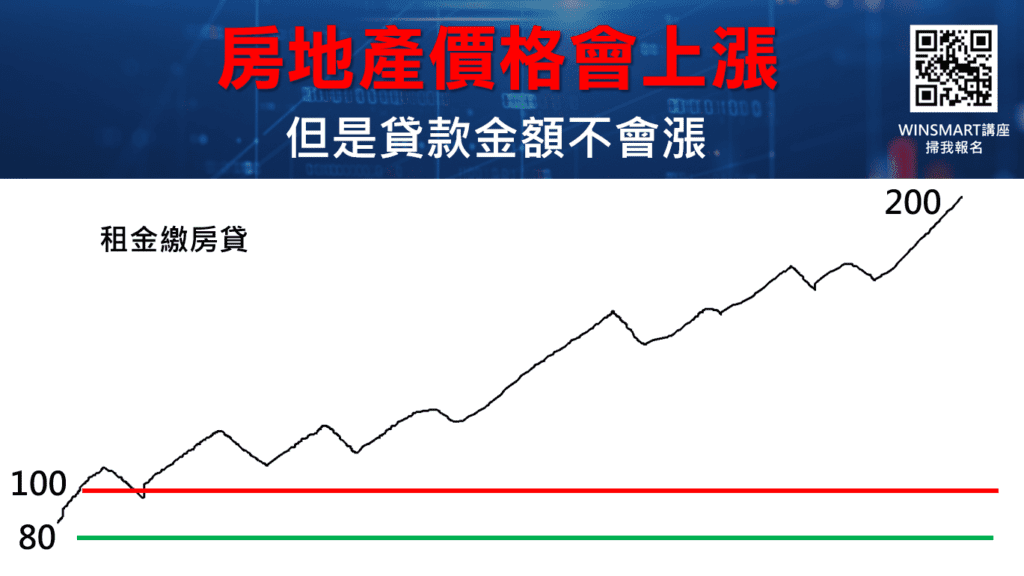

其實你只要做到租金繳得起房貸的利息就可以了!因為房價是會上漲的,可是貸款金額是不會上漲。我們來看為什麼房地產的市場中,欠款越多的越有錢。假設你買100萬的房子,貸款到8成就是80萬。而這個80萬是固定的,如果長期攤平下來。放到了20年後,80萬就等於貶值了!所以這個房地產的持有過程當中,只要租金大於房貸利息,就可以養房子了!而這個房價是會上漲的,不管是放10年、20年,它總是會上漲的!所以房子買的越多,就代表賺的越多。你用股票利息的收入,可以幫助你買更多的房子。再用房子的租金去繳房貸,又能創造更多的收入證明。這就是一個良好的資產循環,既賺到股息也賺到股票的價差,又賺了房地產的價差跟租金。

這邊我要對長期存股族的教戰策略,做一個小小的結論。首先,空頭是最好的投資機會。當股價大跌時,逢低撿股買進。然後是要分散投資,不要單獨只投資一個產業。例如最近金融業就很慘,所以不要單壓一檔股票也不要單壓一個產業類別。接著是如果不想繳稅,那就不要參與除權息。只要先做賣出隔天再買回,就可以完美的免稅了。最後是如果想投資房地產,那就一定要領股息繳稅。增加收入證明才能多貸款。利用股息繳稅可以創造更多的財富。

除權息07:如何透過除權息賺價差?

前面講的都是領股息的人會想聽的,現在來看除權息要怎麼賺價差。我們看除權息的時間點,首先是融券的最後回補日。空單出場就是做多,所以除權息前通常會有上漲的現象。然後是除息之後,有可能會遇到填息的上漲。所以一個是除權息前,一個是除權息後。這兩個上漲的時間點,就可以好好把握。

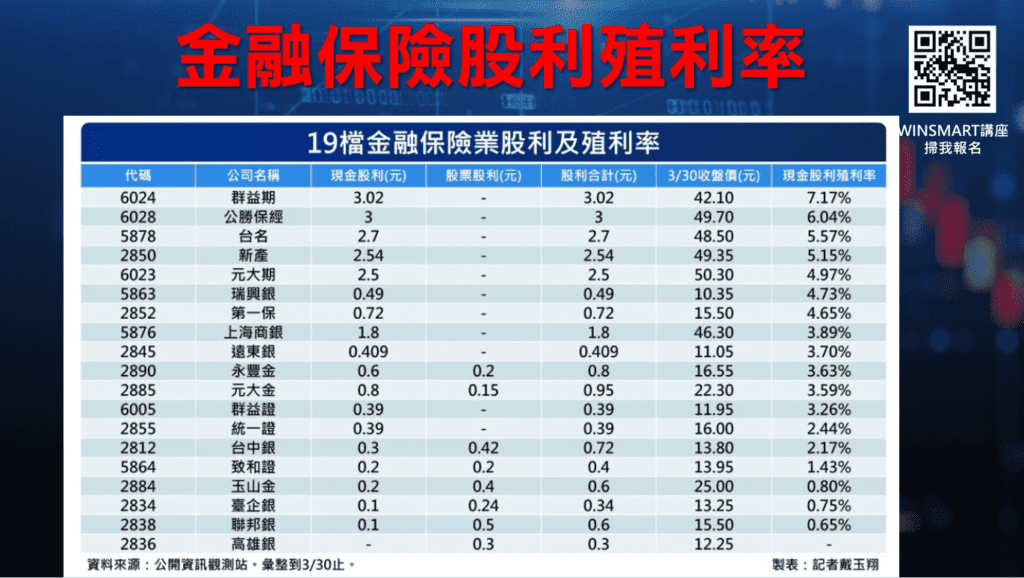

另外要看一下2023年到目前為止,在這19檔金融保險股利及殖利率當中,第一名是6024的群益期貨,現金殖利率有7.17%。而倒數的玉山金就非常慘,只配了0.80%。後面的臺企銀、聯邦銀、高雄銀都是更慘的。所以我要再次提醒各位,不要單押一個產業或單押一檔股票。很多存股族都愛集中在金融股,但如果你像這樣全押在金融股的話,不就是準備要吃土了嗎?要學會分散風險,還是要分散投資在不同產業會比較安全!

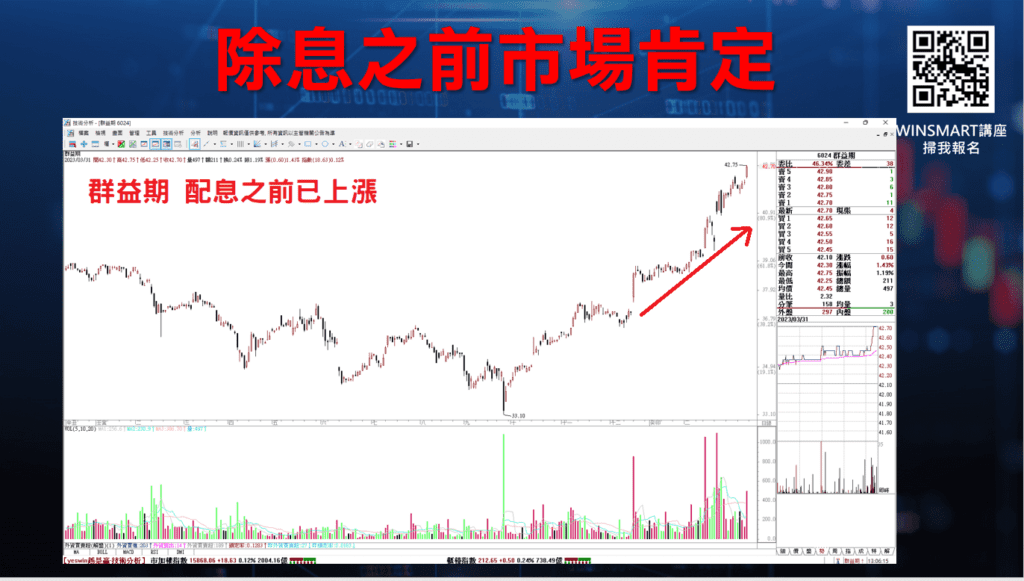

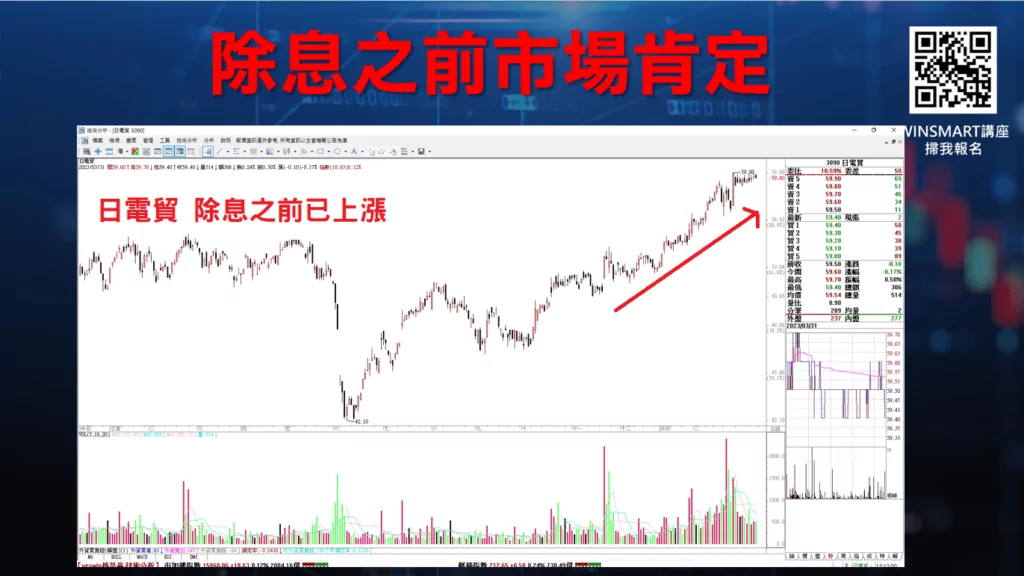

而我們應該觀察公司的整體表現,例如群益期的配息表現非常亮眼,其實在配息之前,它的股價就已經上漲一段。下面的日電貿也是股價上漲一大段才配息,日電貿的配息雖然是5元,但以現在的殖利率來看有9%。像這樣業績表現好,配息也不差的公司,市場也會給它肯定的,配息之前就可能會漲一波。

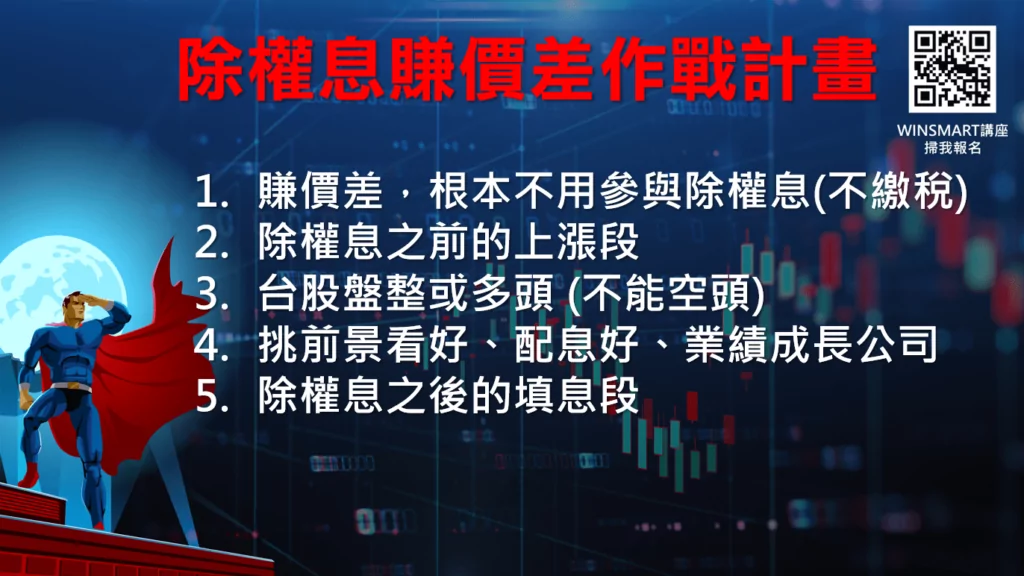

最後是給想用除權息賺價差的作戰計畫,首先就是不用參與除權息。主要是賺價差,所以不參與除權息也不需要繳稅。接著是把握除權息之前的上漲那一段,但要注意當時段的台股不能是空頭。最好是多頭或起碼是盤整,如果是空頭,千萬不要進場。然後是要挑前景好、配息好且業績成長的公司去做。這樣的公司在除權息之前,行情通常都已經因為良好表現上漲一波。就像前面舉例的群益期、日電貿一樣,股息跟股價都是正面成長的。如果想知道如何選出優良的股票,可以看我的另一堂課:用0056選股,賺得比領股息還多!最後是除權息之後的填息段,那我們要怎麼知道那些公司會做填息的動作?很簡單,只要查詢有填息的股票就可以了。

至於哪些是會填息的股票,我就不一一列舉了。這邊主要是分享好的投資觀念跟好的理財思維。我覺得這才是最有價值的,不是嗎?

另外,我獨家研發的WINSMART程式交易系統,可以幫助你應用在期貨交易、股票交易。同時間可使用不同策略且交易不同商品,期貨、股票一次搞定!WINSMART是以良好的交易概念設計的程式,因為我希望可以用正確的交易理念、良好的交易方式,幫助大家在投資市場中獲利!

以上就是除權息最強攻略 ,賺價差領股息1次搞定的教學。如果你對WINSMART程式交易有興趣,歡迎先報名WINSMART的分享會來了解!點我報名。另外,想索取除權息最強攻略的課程簡報或筆記,請加入我們的LINE@官方帳號:@OPTREE,輸入數字:8003就可以得到。

想學習更多股票交易、期貨交易的知識嗎?歡迎大家多多觀看WINSMART官網中的線上教學。透過這一期的教學,是否有幫助你對股票交易、期貨交易有更深的認識了呢?歡迎大家在文章底下或LINE@留言告訴我!感謝大家!