今天的文章要跟大家分享的是洛克菲勒的故事,以及洛克菲勒的七個他認為非常重要的致富定律,這個定律不僅僅用於投資,其實也適用於你的人生,也許讀完之後你會對人生有更不一樣的想法與省思。如果對於這個主題有興趣,那就趕快繼續看下去吧!

洛克菲勒01:誰是洛克菲勒?

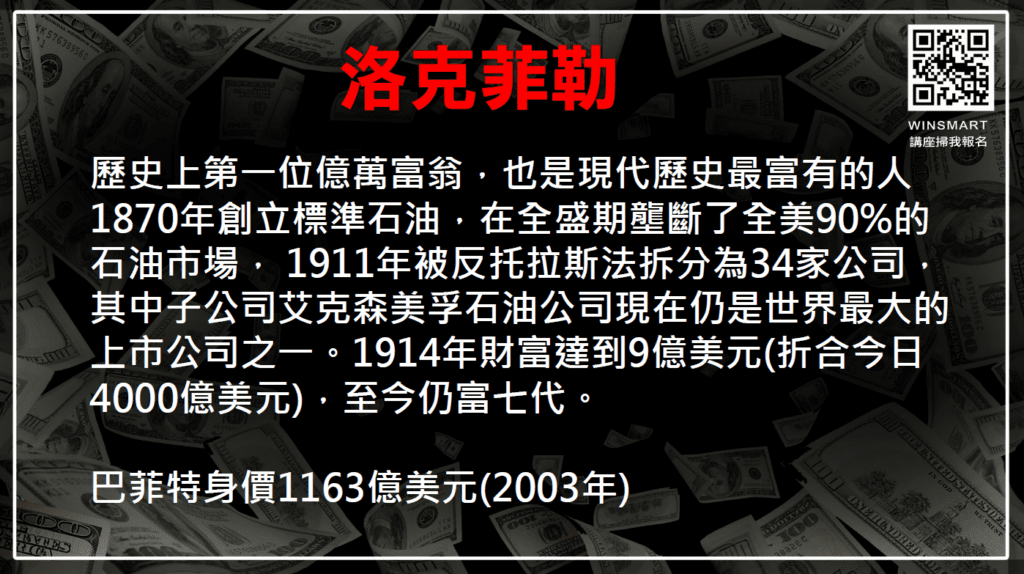

洛克菲勒是我非常喜歡的一位白手起家的創業家,他是近代史上最有錢的人,同時也是美國的第一位億萬富翁。那洛克菲勒做了什麼事情讓他成為億萬富翁呢?

洛克菲勒原本的工作是賣農產品,後來他在1870年創立標準石油,在這個時空背景下,當時的石油其實非常不景氣,因為有太多的競爭者,所以每一間石油公司都只能透過削價競爭,白手起家的洛克菲勒也只能夠靠著跟銀行貸款來去維持他的石油公司。

而他在當時做了一個非常重要的決定,就是併購了對手的石油公司,因為他覺得石油產業需要被重新建立秩序,必須要大家一起用合理的價格買賣,石油公司也才能夠達到合理的利潤,所以在這個非常競爭的時代,他開創了屬於他的石油王國,強盛時期甚至將美國的石油企業全部統一,佔了美國石油產業90%以上,等於是幾乎壟斷了當時的石油市場。

也因為企業越做越大,競爭對手開始去投訴和抵制洛克菲勒,甚至動用政治力量強迫把他的石油公司拆分,我們現在常聽到的「反托拉斯法」,就是因為洛克菲勒的標準石油而設定的一條法律,最後洛克菲勒被迫把他的公司拆成了34家子公司,而這34家子公司裡面,其中一家就是現在世界上最大的上市公司之一:艾克森美孚石油公司。

到了1914年,洛克菲勒的身價達到9億美元,換算成現在的美元價值,大概已經超過4000億美元,股王巴菲特的身價目前大約是1163億,所以洛克菲勒的身價是巴菲特的4倍左右,也真的讓人不得不佩服他的商業頭腦以及勇氣。

我第一次認識洛克菲勒是因為看了一本書,書名是《洛克菲勒寫給兒子的38封信》,看完這本書以後對他的印象就是一個非常有智慧、正直且有信用的男人。

因為他講話說到做到,信用非常好,所以自然而然地會讓別人信任他、願意跟隨著他,這其中也包括了銀行,讓銀行願意相信他並且借錢給他;除此之外,他也非常的勇敢,在書中有提到他人生中幾次非常重大的決定,每次看著他的故事,就會一直想:「如果是我的話,我敢做這樣的決定嗎?」

而洛克菲勒對於事業也非常有野心,他經常會說:「要就做第一名,不然就不要做。」所以他只做第一不做第二,而也是因為他的野心,才造就出他的標準石油王國。

洛克菲勒他有非常多的創業法則,而我擷取其中7條跟投資較相關的法則跟大家分享。

洛克菲勒02:洛克菲勒的7條致富定律

洛克菲勒的這7條法則,不僅僅是對於投資會非常有幫助,甚至對我們的人生也會很有啟發。

2-1 運氣靠策劃

洛克菲勒的第一條定律是:「運氣靠策劃。」

洛克菲勒認為他不是靠天賜的運氣活著,他是靠策劃運氣發達,這句話到底是什麼意思呢?難道運氣是可以規劃的嗎?

洛克菲勒說他相信好的計劃會左右運氣,甚至在任何情況下,都能夠成功的影響運氣。也就是說洛克菲勒認為他的成功與致富並不完全只是運氣好,雖然確實有一些運氣成分,可是更重要的是他有一個良好的計劃,而這個計劃可以讓他在運氣來的時候,掌握機會賺大錢。

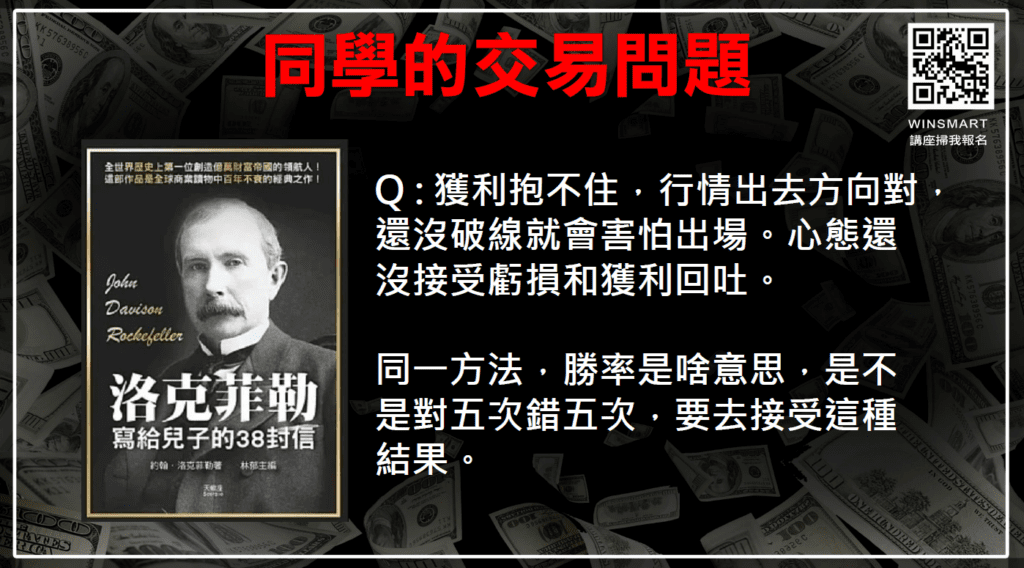

最近有一位同學問我一個問題,他說他最近碰到一個交易問題,就是獲利經常抱不住,就算方向看對了,可是因為太害怕所以很快就出場。另外他還問到說,要怎麼接受在使用同樣的方法下,看對5次、看錯5次的結果?

這個同學的問題點出大部分投資人交易問題的核心,剛好昨天我去建商,在現場有一個觀眾,他也提出問題,他問說:「同一個方法在昨天用會賺錢,今天用就不賺錢,那我到底該怎麼辦?這個方法是一個好的方法嗎?」

投資這件事情本身確實有運氣成分,就跟創業、致富一樣無法免除運氣的部分。可是一個好的交易計劃,會讓你在運氣來的時候,能夠幫助你賺大錢,同時在你運氣不好的時候,能夠有效的控制虧損。

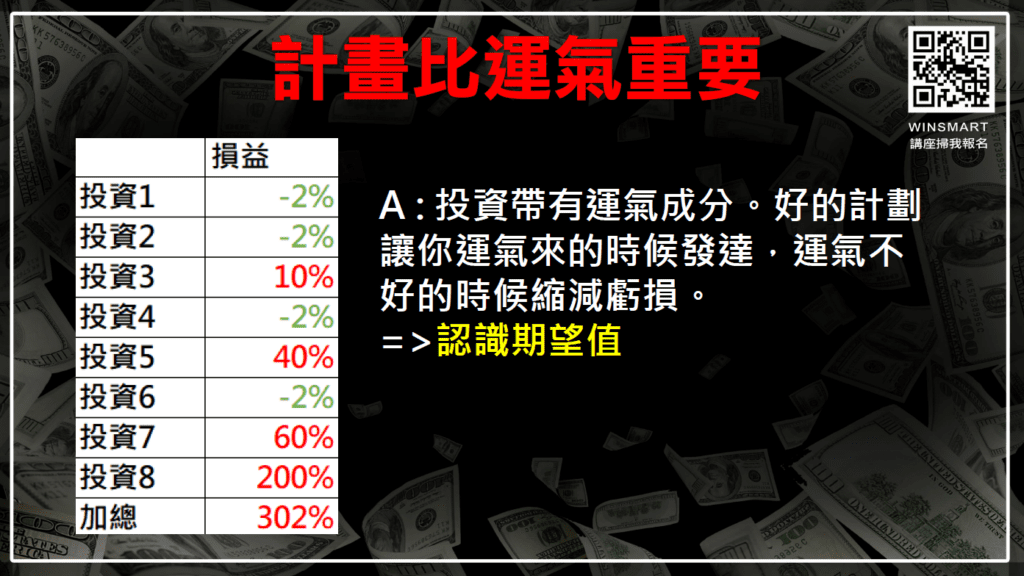

如果你用同樣的方法做對了4次、做錯了4次,只要對的時候你賺到的錢比錯的時候賠的錢還要多,例如第三筆投資賺了10%、第五筆投資賺了40%、第七筆投資賺了60%、第八筆投資賺了200%,而其他筆都是賠2%,那你總共還是賺了302%。

在有賺有賠的情況下,你把所有賺跟賠的數字加總起來,最後你的加總損益是賺還是賠,這就是所謂的「期望值。」所以做交易要有一個非常重要的概念,就是做交易絕對有運氣成分,搞不好你一開始做交易會賺錢只是運氣好而已,可是長期下來不見得會賺錢,這之中的重點是什麼?重點就回到洛克菲勒提到的「計劃」,你有沒有好的交易計劃、你對這個投資本身的認識正不正確,再來就是你的執行力。

所以他講這句話的意思就是:計劃比運氣更重要。好的計劃可以讓你在運氣差的時候,讓你的虧損是有限的,而我在做投資交易時,都會規定自己單筆交易虧損要控制在2%以內,而好的計劃可以讓在我運氣來的時候,無限放大我的獲利。要怎麼做到呢?我在今天文章的最後面會跟大家分享一套完整的交易計劃。

2-1 為前途抵押

洛克菲勒的第二條致富定律是:「為前途抵押。」

為了前途他抵押青春、為了幸福他抵押生命、為了成功他抵押財富。

洛克菲勒在他事業成長的過程中,他不僅僅把身上賺的錢全部抵押進去,而且有很大一部分都是跟別人借來的錢,他認為借錢是為了創造更好的運氣,這就打破了我們一般人的思維,通常大家的想法會是:「我不要借錢、我不要貸款,因為貸款這件事情的風險很高。」

而洛克菲勒卻認為,用自己的資金做投資或者創業,你的金錢是有限的,就算你用的是一個會獲利的方法,但1塊錢的買賣所賺的錢,遠遠比不上100塊錢的買賣所賺的錢多,所以槓桿這個東西很重要,我們為了不要冒險,最後反而變成是別人的槓桿,像是買債券借別人錢、領利息,或者只是用時間換取薪資。

而這個定律要如何套用在股票交易上呢?我認為在股災的時候可以用,在股災時期貸款去買股票,通常這種時候的股價都會是一般的情況的5折、甚至有時候會打到3折,這就會是你進場撿便宜的好機會。

建議大家可以在股災時挑選基本面好的企業進場,這時你會問說:「我要怎麼判斷他的基本面好不好?」跟大家分享我的判斷標準,只要達到以下這兩個條件,就會被我認列為基本面好的企業。

- 連續5年獲利

- 在股災期間的殖利率超過10%

在股災期間進場,可以幫助你賺到兩個錢。第一個是可以賺股息,就算後續股票價格沒有上漲,你可以至少賺10%以上的股息;第二個則是賺價差,因為股災期間的股價基本上都是腰斬,只要它再回到原始價格,你的資產就翻兩倍了。

歷史上過往的股災都發生在什麼時候?在2000年的時候有發生股災,2008年、2020年的時候也都是股市非常動盪的一段時間,你會以為貸款是窮人在做的事情,但像是知名的股王巴菲特,他已經是全世界最有錢的人了,但他投資日本五大商社的錢也是透過在日本發行債券,也就是跟日本散戶借了大約一兆日圓拿去買日本五大商社,這筆投資至少讓巴菲特獲利100%。

這時你就會發現有錢人跟一般人的思維,在本質上有非常大的差異。一個是已經很有錢,他還繼續借錢;另一個則是我手上錢不多,但是透過買債券賺取微薄的利潤。

接下來我幫大家比較3種負利投資的方式。

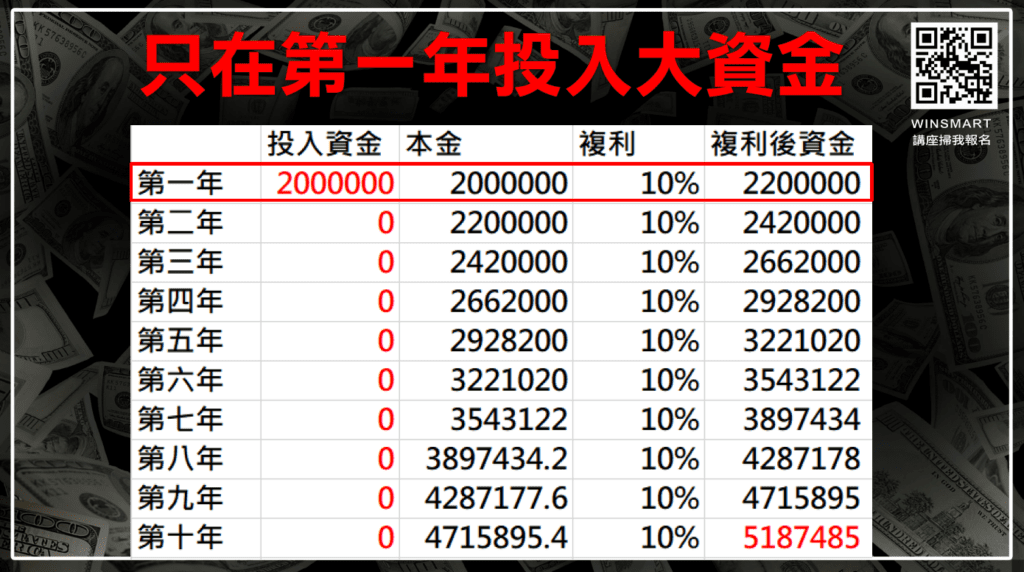

第一種是一開始投入大筆的資金,我只有在第1年拿200萬定期定額,後面的9年都不拿錢,第1年的本金加利息有220萬、第2年再用220萬繼續滾,可以累積到242萬,第3年可以達到266萬,這10年間通通沒有拿錢出來,第10年我的資產可以達到518萬。

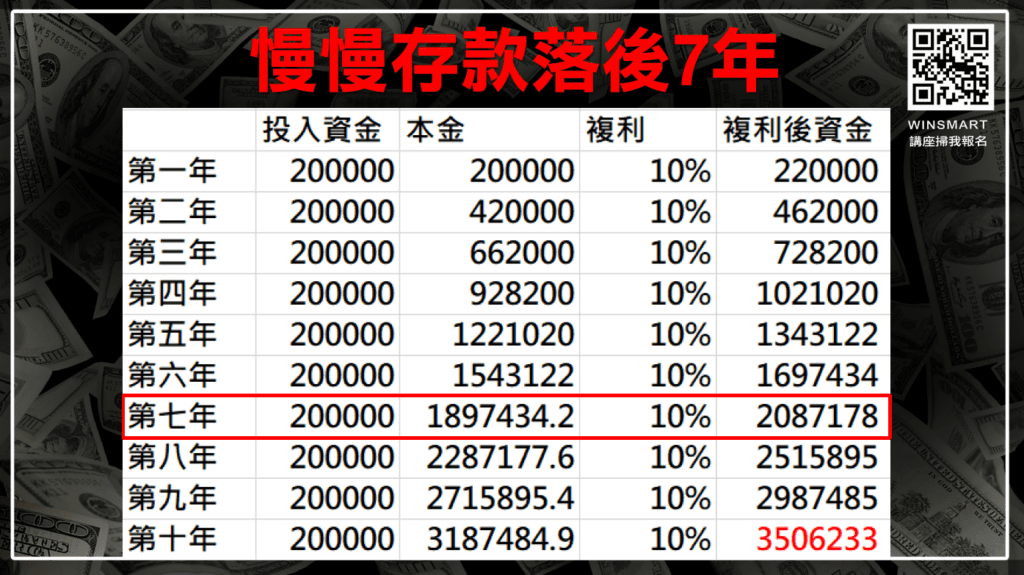

第二種則是每年定期定額,把所有領到的利息再滾入本金,假設你每年存20萬,殖利率有10%,那累積10年你總共投入資金是200萬,而靠著10%的負利再繼續滾的話,總共可以累積350萬的資產。

以上這兩種方式都是在10年間存入200萬,差別只在於一個是在第1年全部投入,另一個則是分攤10年投入,而兩種方式最後拿到的錢差了快200萬。所以借錢投資的意思是我把本來分10年要存的錢,先在第一年就直接存起來,只要利息付得出來,你就都只是「拿未來的錢到現在用。」

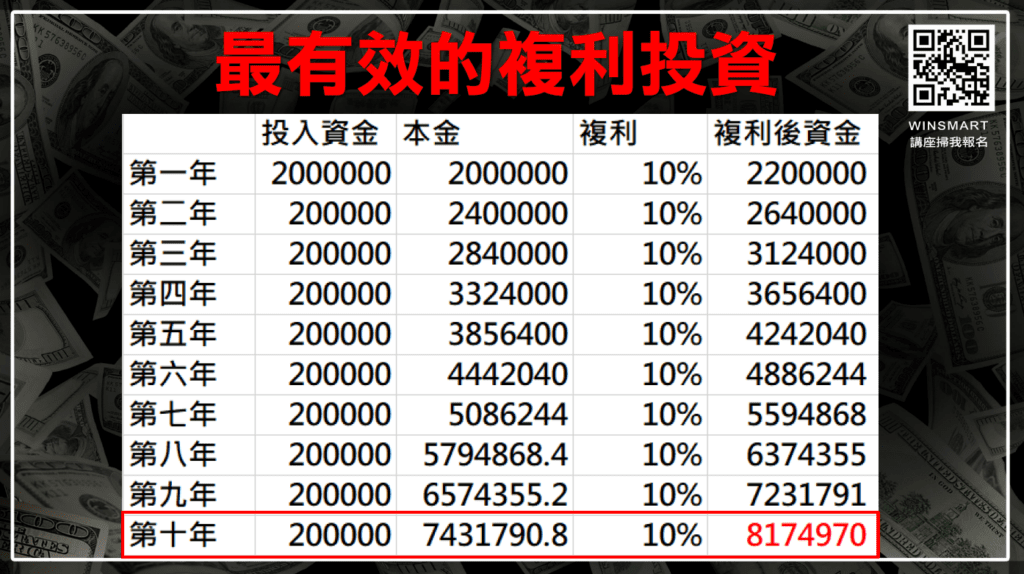

而第三種複利投資的方式,是除了第一年借貸以外,每年還再多存20萬元,這個方法到第10年的時候,總共可以拿到817萬,遠遠超過前面兩種複利投資的方式。

以上3種複利投資的方式,你比較喜歡哪一種呢?

不管你選擇哪一種,都沒有所謂的對跟錯,就只是不同選擇造成不同結果而已。而這裡我們得到一個結論:最有效的複利投資方式,就是一開始投入大筆本金。你可以選擇不要欠錢、不要貸款,但差別就在於你的時間,人生有多少個10年可以讓你慢慢累積資產呢?

2-3 最可怕的是精神破產

洛克菲勒的第三條致富定律:「最可怕的是精神破產。」

洛克菲勒認為只要不變成習慣,「失敗」其實是件好事情。他把失敗當作烈酒,嚥下去的是苦澀,吐出來卻是精神。從這句話就可以看到他看待失敗這件事情有多正面,要向失敗學習、從失敗中吸取成功的養分。

而這個定律對照到投資理念,就是「如何將失敗轉化成我們成功的養分。」

建議大家培養寫「交易日記」的習慣,做交易日記有幾個重點,第一個是要去檢討你的每一筆交易,特別是那種讓你賠錢的交易,透過寫交易日記好好審視自己為什麼這一次會賠錢。

以人性而言,大部分投資人都喜歡去看自己賺錢的交易,忽略賠錢的交易,但我奉勸大家一定要好好審視自己的賠錢交易,去思考到底怎麼會賠錢,然後下一次要如何改善去避免犯同樣的錯。

除了審視失敗的交易經驗以外,同時也要記錄你成功獲利的交易,因為他會是你在賠錢時期最重要的信心來源,將這些經驗放在心裡,了解到現在面對的某些虧損都是暫時的,你也才會更有耐心去做好每一次的交易策略。

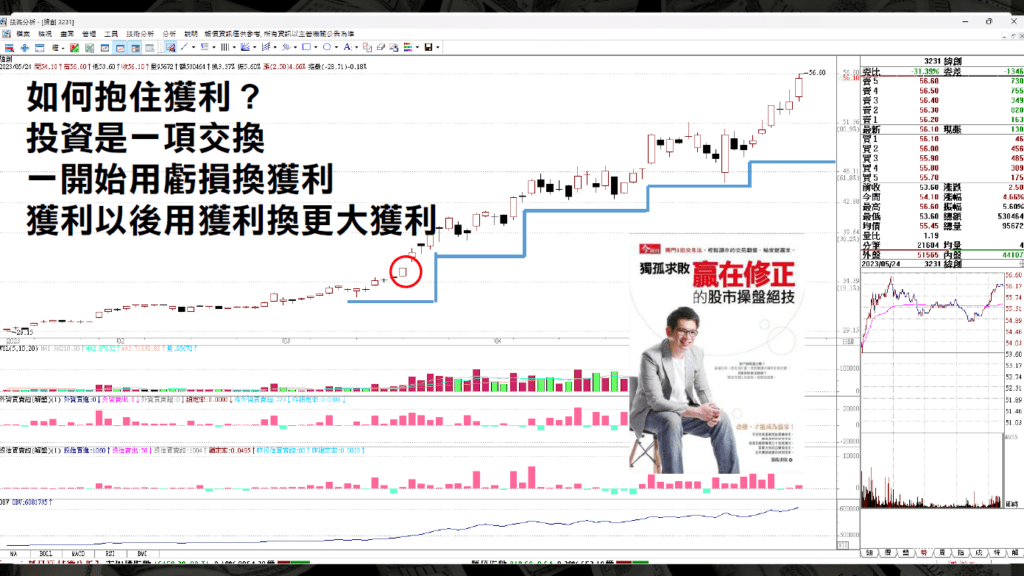

我的其中一本著作《獨孤求敗贏在修正的股市操盤絕技》中有提到:贏在修正是檢討自己,把自己一些交易上、人性層面所可能造成的缺點和錯誤修正過來,讓他變成一件正確的事情,幫助你達到自己的交易目標,這就是把惡魔卡變成了天使卡。而洛克菲勒也曾說過:「夢想+失敗+不斷的挑戰,就會等於『成功』。」

2-4 只有放棄才會失敗

洛克菲勒的第四條致富定律就是:「只有放棄才會失敗。」

第四條定律在談的也是如何面對失敗,洛克菲勒認為,世界上沒有一樣東西可以取代毅力,除非你放棄,否則你不會被打垮。他說有太多人經常高估自己所欠缺的,卻低估自己所擁有的。

這個世界上有兩種人,第一種是悲觀的人,第二種則是樂觀的人。

悲觀的人總是看到自己所缺少的東西,總是想著這個我不行、那個我不行,就因為缺少了各種悲觀的人所認為應該具備的條件。相對地,樂觀的人會怎麼想呢?樂觀的人會想著我可以,我可能現在仍少了一些條件,但我已經具備了某些要件,只要再把缺少的部分補齊就可以了。我

所以人們對於一件事情的態度是至關重要的,甚至可以說會決定很多事情的結果。我們要選擇當一個樂觀、正面的人,改變看事情的角度,不要一味地畫地自限,要先相信自己,你也才能夠讓別人相信你。

2-5 信念是金

洛克菲勒的第五條致富定律:「信念是金。」

這句話比起前面幾句可能聽起來比較難以理解,洛克菲勒的意思其實就是在講「信心」的重要性。

聖經上說:還沒看見就相信的人有福,就像每位創業家都是從做夢開始。一個人的信心大小,會決定你的成就大小。

大家一定都聽過一句話叫做「失敗為成功之母」,而套用洛克菲勒的思想,我認為信心則是成功之父。唯有你相信你會成功,你才有機會真的成功。

2-6 冒險才能利用機會

洛克菲勒的第六條致富定律:「冒險才能利用機會。」

洛克菲勒談了信心,接下來要談的是冒險。他曾在書中說過一句話:「我押上去的是金錢,賭出來的卻是人生。」

他講這句話的故事背景什麼呢?他有一個合夥人叫做克拉克,他跟克拉克一開始是在賣一些農產品、穀物的等等,公司本身獲利能力不錯,兩個人經營以來一直都有賺錢。但在當時洛克菲勒看到石油的未來發展和無窮的潛力,就希望公司能夠轉型,但是克拉克卻不願意冒險,認為公司那麼穩定獲利的情況下,為什麼要冒這麼大的風險做轉型?

兩個人在看法分歧的情況下,最後只好用錢解決,看誰把公司股份全部吃下來,對方就必須聽自己的話。雙方開始互相喊價,看誰喊的價格比較高,就可以把對方的股份買下來,結果價格越喊越高,最後克拉克開始信心動搖,認為在喊下去就會喊出超過公司市值的價格了,所以克拉克最後就放棄並把公司交給了洛克菲勒。

洛克菲勒認為這件事情是他一生中冒過最大的險,他賭下了他的身家,可是最後他成功了。

所以他才會講出剛剛那句話:我押上去的是金錢,賭出來的卻是人生。而如果換做你是洛克菲勒,已經有穩定獲利的方法下,你會跟他一樣願意用身家賭未來嗎?

讓我來舉個例子,緯創這檔股票過去曾一路往上漲,漲的過程中大家都知道它是強勢股,但有多少人敢進場呢?

如果你不敢進場,如果你不願意冒這個風險,那你根本沒有機會掌握強勢股、賺不到趨勢財。你可能會想說現在點位太高,除非買在起漲點不然絕對不要半路上車,但是到底有幾個人可以撞到起漲點?這機率是非常非常小的,更多時候都是行情已經漲上來,我們才知道它漲上來了, 所以你要敢於冒險,才有機會賺到漲不停的股票。

2-7 幸運之神眷顧勇者

洛克菲勒的第七條致富定律,也是今天要談的最後一條:「幸運之神眷顧勇者。」

機率就在你的選擇之中,如果你有51%的時間做對了,那麼你就會變成英雄。這個定律非常適用於投資,投資是機率,靠的是期望值從投資市場中獲利。

整理一下今天談的七條洛克菲勒的致富智慧。

首先,你要有願景和信心,你要先相信自己會成功,你才真的有機會成功,而且同時必須要去思考「到底要做哪些事情才能夠成功」,從正面的角度看待所有事情。再來談到的第二件事情就是不要害怕失敗,在過程中一定會不斷遇到各式各樣的挫折,要勇於面對挫折並在這之中汲取經驗、持續成長。

第三個是要敢冒險,如果你通常只會站在場外看,基本上你一毛錢都賺不到;如果你總是想著安全第一,那也沒有關係,但可能不夠適合投資,因為沒有冒險,就沒有機會賺取財富。第四個是你要有良好的計劃,按照計劃不斷反覆執行,當運氣來的時候你才有能力抓住運氣、掌握機會。

洛克菲勒03:好的交易計畫分享

接下來我們要討論的是在交易上面如何制定良好的交易計劃。

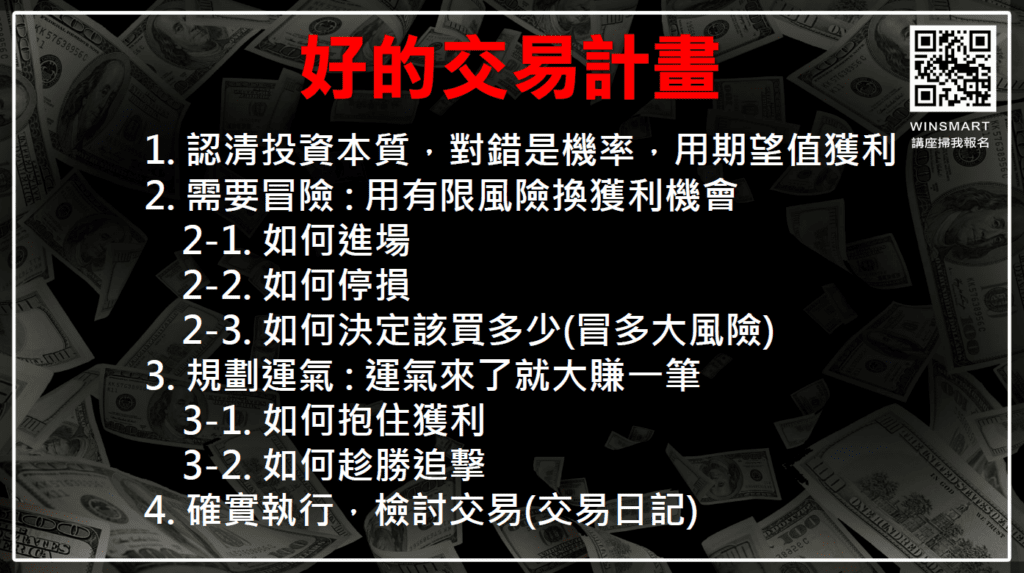

首先,跟大家分享我認為好的交易計劃具備哪些要素。第一個是要先有正確的觀念,也就是要認清交易的本質:「對錯是機率,用期望值獲利。」

不管你使用的是哪一種投資方法,任何方法都是今天對明天錯,這是你首先必須要接受的事情,不能接受的話我認為就不要碰投資交易。你想要有百分之百的確定,那就只有把錢拿去定存的這個方式,所以理解到對跟錯都是機率之後,你就要利用期望值來做交易,從中獲利。

第二個是你要勇於冒險。但我所說的冒險不是隨便做投資、隨便把錢花掉,我們任何一筆投資和交易都是用有限的風險來換取獲利的機會。

我再次強調我所說的是「有限的」風險,並沒有鼓勵大家把錢亂投資。

那勇於冒險所延伸出來要討論的就是「什麼時候該冒險?」如何選擇進場點位、進場以後什麼時候該出場,最後則是,如何決定要買多少部位?這都是你在真正開始投資前必須想清楚的問題。

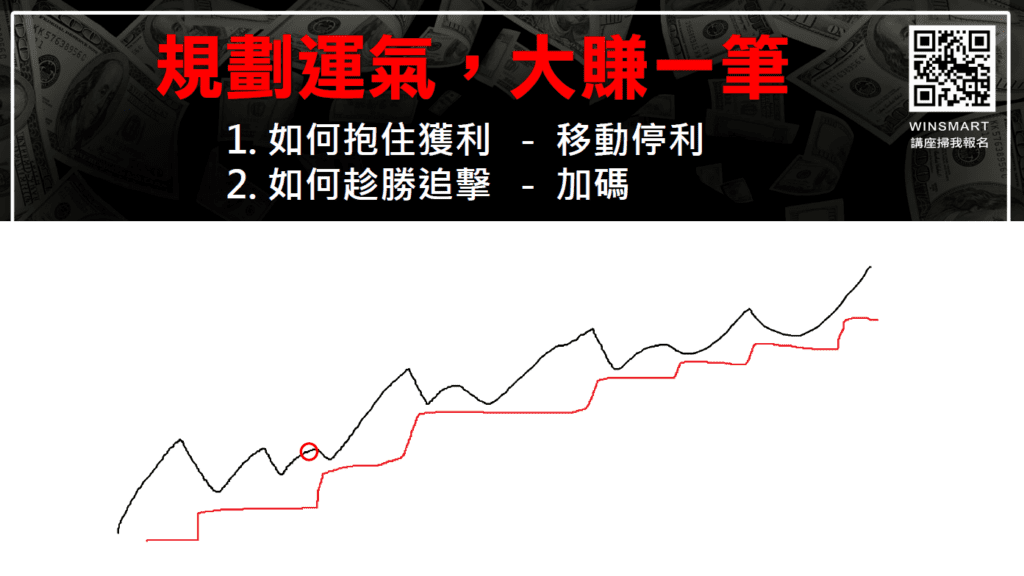

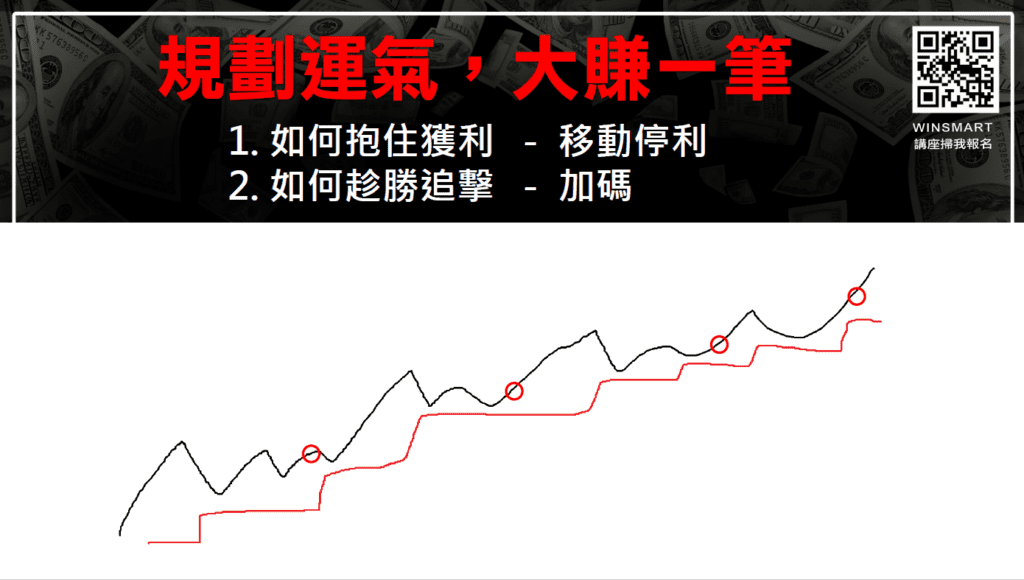

第三個是要好好規劃你的運氣,我們希望運氣來的時候可以大賺一筆,但當你方向看對的時候,要怎麼樣才能抱住獲利?或者如何在看對以後繼乘勝追擊、放大獲利部位,這些也都是非常值得探討的問題。

當你有了以上這幾點以後,最後就是要確實執行,並且檢討自己的每一筆交易。就像剛剛說的,你要養成寫交易日記的習慣,記住自己做對的交易、分析自己做錯的交易,從中汲取經驗與教訓,反覆調整自己的交易策略,幫自己打造一套專屬於你的交易計劃。

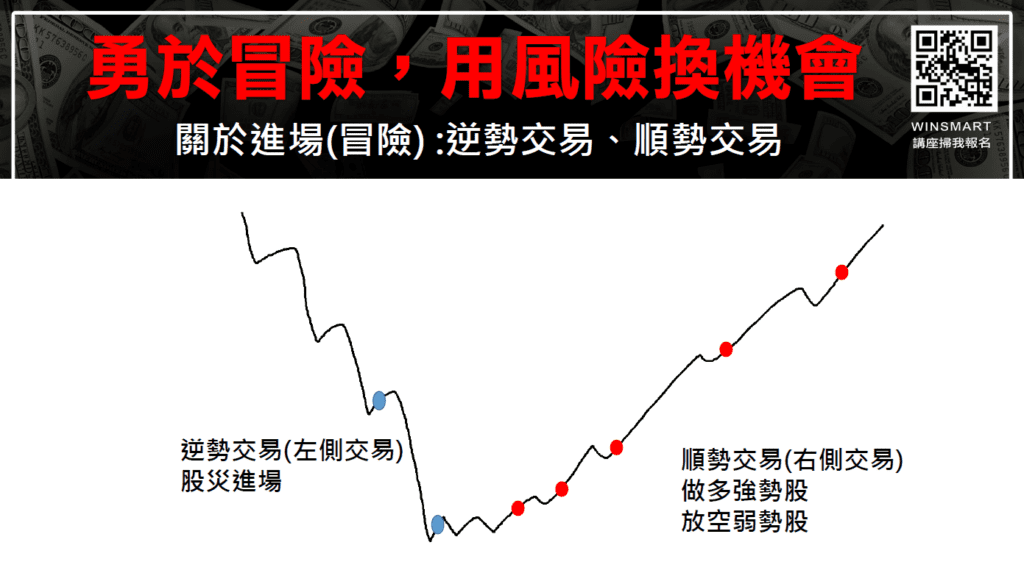

我會把投資分成兩大類,第一類是逆勢交易、第二類則是順勢交易。

什麼是逆勢交易?假設你是做多,行情從上面掉下來,你在下圖藍色點位拆底、持續做多,這就是逆勢交易,也可以稱作是左側交易;如果你是在左側跌的時候做空,右側行情漲上去以後做多,那就叫做順勢交易,也是我們俗稱的右側交易。

常會有人問我說,逆勢撈底和順勢交易到底哪一種比較好?其實這兩種方式沒有所謂的對或錯,要採用哪一種方式都可以,而就我個人而言,我是綜合型選手,我的本心是朝向逆勢交易,但透過後天的訓練,我讓自己變成順勢交易,所以其實這兩者我都會做。

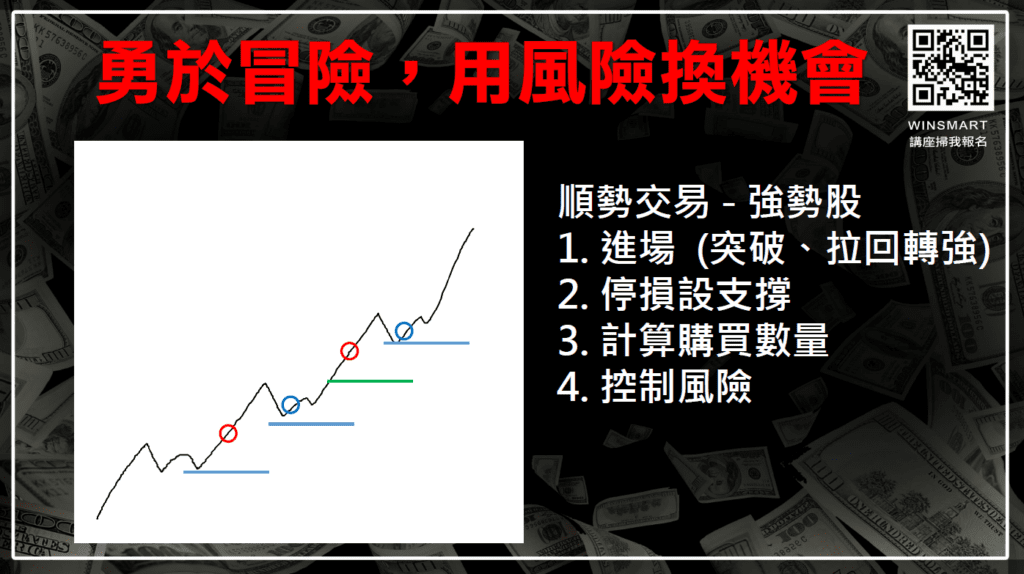

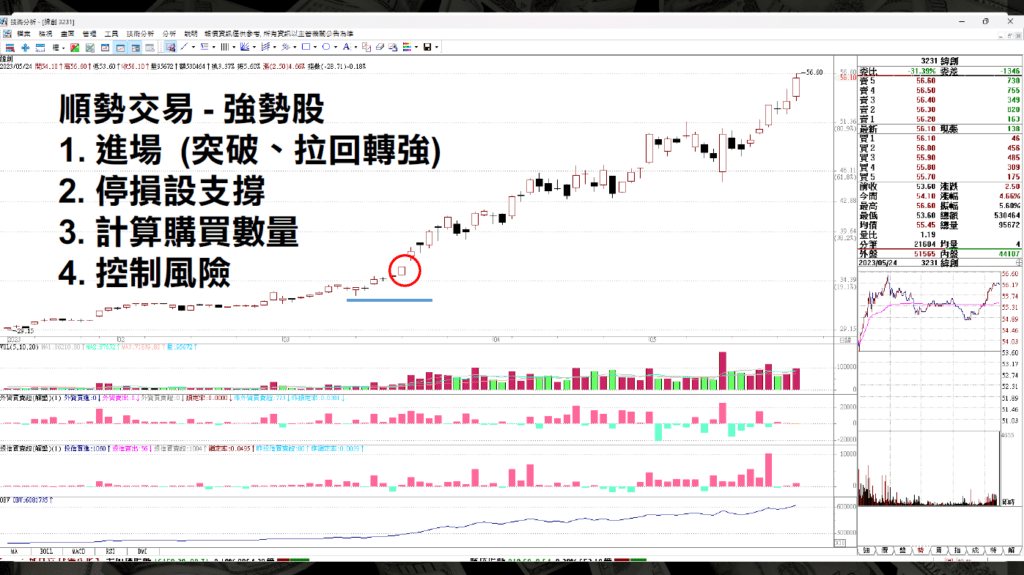

而談到順勢交易,舉例來說我想做多強勢股的話可以在哪邊做呢?

進場時機有分為突破時進場和拉回時進場,如果你喜歡突破,你可以選下跌突破、創新高突破、壓力突破、突破ATR通道等等各種突破時機;而第二種是拉回時進場,比如說你覺得行情漲多了,所以等到拉回以後轉強再去買進。

而不論是突破或拉回,這兩種方式我都會使用,當我找到一個值得冒險的機會,進場以後下一步就是要決定在哪裡停損。

停損要設在支撐的位置才是有意義的停損,假設我們在下圖紅色圈起來的點位買進,停損應該設定在前一波的低點,也就是下圖紅色圈圈的藍色線段;如果你是在行情拉回後買進,就像是下圖的藍色圈起來的點位,這時你的停損也要設定在支撐的點位,也就是藍色圈圈下方的藍色線段。

上圖第二個紅色圈圈是屬於突破買進,可是這個點位距離前波低點太遠了,所以一般人可能不會設在前波低點,反而設定在上圖的綠色線段,但這時你可能要思考一個問題:「在這裡停損有意義嗎?」假設後面行情跌到綠色的線,行情就是轉空了嗎?如果行情沒有轉空那為什麼這邊要認錯出場?這個例子是想告訴大家,當你停損在沒有意義的位置,那就是白白停損。

而當你有了進場點、有了設定好的停損點位以後,你就可以計算你的風險,我會建議大家將每一筆交易的損失控制在本金的2%以內,所以你的購買數量其實是算出來的。舉例而言,如果我想投資緯創這檔強勢股,在行情突破、也就是下圖紅色圈起來的點位進場做多,另外則將停損設定在下方的藍色點位。

而在我們的程式交易軟體WINSMART上面有一個指標,可以幫助投資人計算風險,也就能讓你知道如果真的在你設定的停損點位賠錢出場,那你這筆做單的損失會是多少,如果今天你設定的停損太遠、讓你的最大損失太高,那你就知道這個停損設定的點位可能還需要做調整。

而最後就是要計算「你可以買多少張股票」,這個跟你的風險百分比是有關係的。假設我用200萬做操作,並且要用5萬元買一張股票,代表這筆資金我能夠買到40張,但我不會一開始就一次買入40張,我會先去算單筆損失,如果一開始先買10張,如果進場以後打到我設定的停損點位總共會賠1萬6千元,這個1萬6千元的虧損佔了我的200萬元的0.83%,也就代表這個數字有小於我可以接受的單筆最高損失2%的這個條件,那也就代表剛剛所說的這筆交易是可以做的。

有時候投資人會忘記計算風險,今天看到行情覺得可以衝就衝,但有些時候衝過頭,當你真的虧損時才發現損失遠遠超出你的想像。所以控制風險是一個非常重要的。

接下來要談逆勢交易,逆勢交易最好的就是在股災的時候買入,但在這種股災進場的時候,投資人最需要「勇氣」,因為大家都在看衰這個市場,你卻要在這個時候開始買,市場的氛圍也會影響你的自信心,所以在股災的時候冒險是非常需要勇氣的。

現在跟大家示範在股災時期逆勢撈底,我示範的標的是台積電,而這也是我自己曾經的交易紀錄,在台積電370多元的時候進場撈底。

假設一樣是用200萬元做交易,當時大概要用40萬買一張,滿倉的話大概就是5張。而停損可以設定在哪裡呢?抓在進場點位前一個低點,也就是落在停損2%至3%之間,所以我取中間值抓2.5%。如果買了5張並且碰到我設定的停損點位,WINSMART直接計算出虧損金額是4萬7千元,但這就超過我剛剛所說的「單筆損失控制在本金的2%以內」,所以在這個情況下我就去調整自己買入的張數,如果從買5張變成買4張,虧損金額就是3萬7千元,也就小於我可以虧損的金額,那這筆交易才是可以執行的。

進場以後大多數人會遇到的另一個問題是要如何抱住獲利?我給大家簡單兩個步驟:

- Trailing Stop

- 加碼

上圖的紅色圈圈是我們的做多進場點位,進場以後按照剛剛教大家的步驟設定停損,接著用「移動停利」抱住獲利,什麼是移動停利呢?簡單來說就是「進場以後你的停利點位跟著價格移動」,而當出場價格已經超越成本價,也就代表目前是保證獲利。

除了移動停利以外,投資人還可以去做「加碼」,當你這筆做單的方向看對,還沒出場以前你都可以買更多,幫助你放大你的獲利,讓你在運氣來的時候大賺一筆。

這些在我的著作《獨孤求敗贏在修正的股市操盤絕技》中都有提到,我認為投資其實就是一個交換的過程,一開始用虧損換取獲利,獲利以後則用獲利換取更大的獲利。而照著我交給大家的投資交易計畫,勇於冒險但要控制好風險、利用移動停利和加碼幫你賺到最大的獲利,相信要達到你的投資目標絕對不困難。

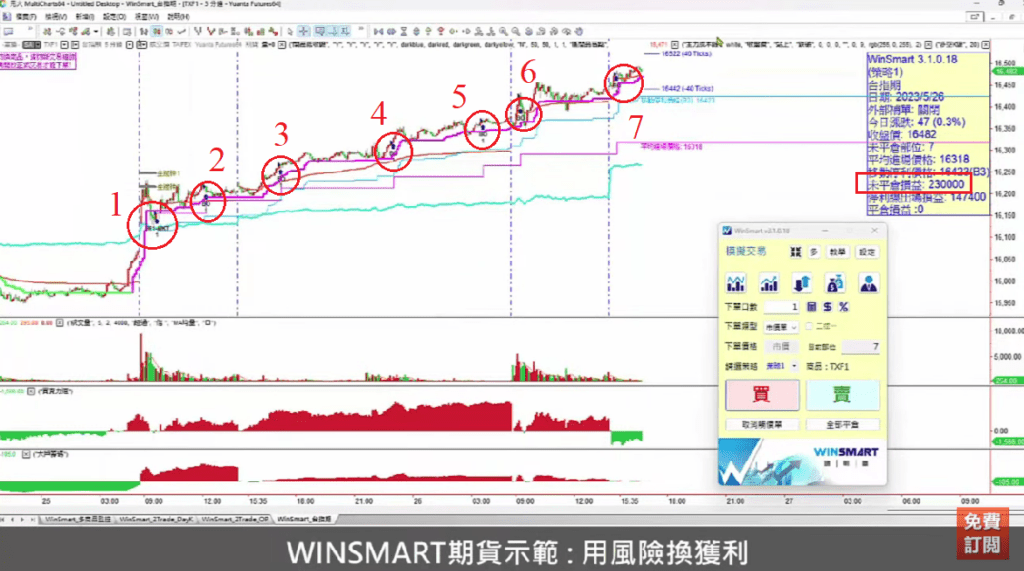

而最後我來用WINSMART跟大家示範,如何用剛剛分享的策略進行期貨交易。

在做交易之前當然要先觀察行情,目前走勢往上、紫色電話線也同樣在往上爬、底下籌碼出現紅色,代表目前買盤比賣盤大。

而在進場以前我先計算風險,這筆交易的停損設定為40點,設定好以後在下圖第一個點位進場,進場以後WINSMART依照我的設定先做好停損,如果很幸運的行情在我進場以後沒有打到五日均線停損,這時就可以進行移動停利,也就是下圖藍色線段的部分,停利點位會隨著行情不斷移動,只要價格打到藍色線段,WINSMART就會幫我自動出場、獲利了結。

而在這筆交易中,第一個點位是我主動進場,後續第二~七個點位都是WINSMART幫我打加碼WINSMART會依照我的設定,在行情每走50點之後找機會做加碼,到了第七個點位時我的獲利已經累積到23萬元。如果你是全主動交易者,到了夜盤時你可能會選擇放棄睡眠,繼續守在電腦前面盯盤,確保當夜盤震盪的時候你能夠及時做出應對。

但這樣的壞處就是你會犧牲掉自己的睡眠,沒有睡眠就沒有健康,但對於使用WINSMART的我而言,在這種時候根本不需要盯盤,因為我已經把我的投資策略跟交易精神都告訴了電腦,所以程式就可以依照我的策略去執行。

所以這就是透過良好的交易計劃規劃我的運氣,當運氣來的時候我要發、而當運氣不好的時候,我就要守住。

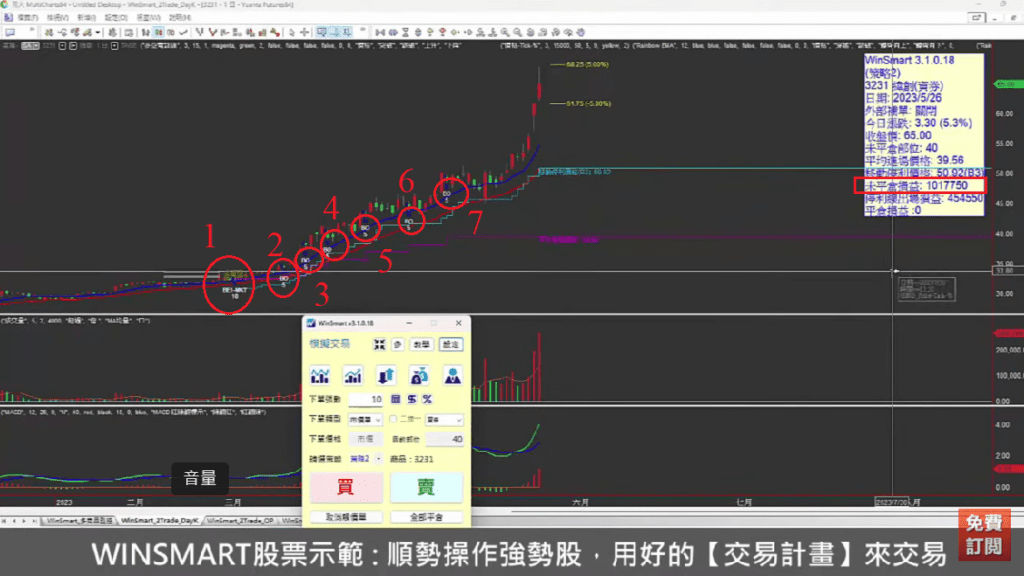

文章的最後,我再用WINSMART示範股票交易。

我在行情突破前高的時候進場,下圖第一個點位進場以後立刻設停損,用一個有限的風險換取一個機會,另外我告訴WINSMART說,每次加碼5張股票、最多只能虧4萬元,也就是說不管我買幾張,最大的風險就只能是賠4萬元。

只有第一筆單的10張股票是我主動買的,後面第二~七個點位都是WINSMART自動幫我打加碼,加碼到40張股票,第七個點位加碼了以後,我的帳上獲利已經來到大約101萬元,而這個獲利是用1萬元的風險去換來的,也就是一個賺賠比1:100的投資交易。

如果你希望有個聰明的AI機器人,幫助你把交易做好,歡迎參加我們的WINSMART線上講座,我們每個月都會有一場免費講座,有興趣的朋友走過路過不要錯過,趕快點擊連結來報名。

👉立即報名 >> WINSMART線上分享會

如果你喜歡今天的文章,歡迎加入我們的LINE:@optree,輸入「230531」,就可以得到今天的完整簡報囉!想看更多的影片也別忘記訂閱我的Youtube頻道:選擇權搖錢樹,有任何想法隨時留言告訴我,謝謝大家~