亞當理論在早期學習投資交易時,給了我很多的心得和方向,現在回過頭來看仍覺得非常有幫助,提出亞當理論的人不是別人,就是常常在談指標技術時,一定會被提到的人物「技術分析大師」Welles Wilder(威爾斯·威爾德)。

Welles Wilder所發明的指標,包括像是大家熟知的RSI指標、ATR指標和拋物線SAR指標等等,而在Welles Wilder晚年他提出了亞當理論,取代了他先前所有提出的技術分析指標,這樣你應該就知道《亞當理論》這本書有多重要了!

亞當理論01:想要獲利就要順勢而為

今天會結合一些《亞當理論》書中的小故事,來告訴大家亞當理論教會我的事。故事中我會把Welles Wilder以「亞當」來代稱,聽起來比較有親切感。

亞當理論教我的第一件事情就是:「想要獲利就要順勢而為。」

有一天,亞當問他的同事羅伯說:「羅伯,請問你對於今天的走勢有什麼看法?」羅伯說「我不知道」,但因為羅伯也是透過投資交易賺了很多錢,所以亞當並不相信羅伯的回答:「是你不想告訴我吧!」羅伯又再一次的跟亞當說:「我真的不知道。」亞當不死心地繼續追問:「那你操作的根據是什麼?」

羅伯告訴亞當:「如果市場上漲我會買一些,繼續上漲我會再買一些,往上再買。如果行情下跌我會賣出一些,如果再跌我會再賣,繼續跌繼續賣。」看到這裡,大家可能會很疑惑想說羅伯到底在講什麼,我先把亞當理論教我的事都講完以後,後面再來透過實際的交易示範,告訴大家羅伯所說的這句話到底是什麼意思。

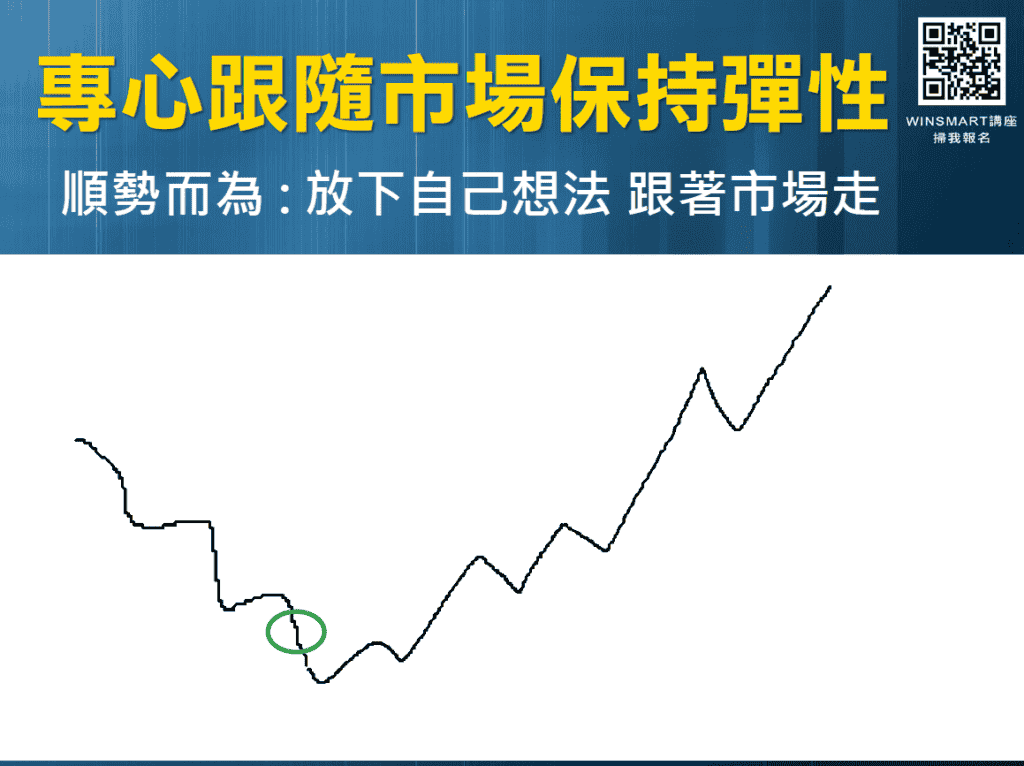

亞當理論02:專心跟隨市場保持彈性

亞當理論教我的第二件事情就是:「專心跟隨市場保持彈性。」

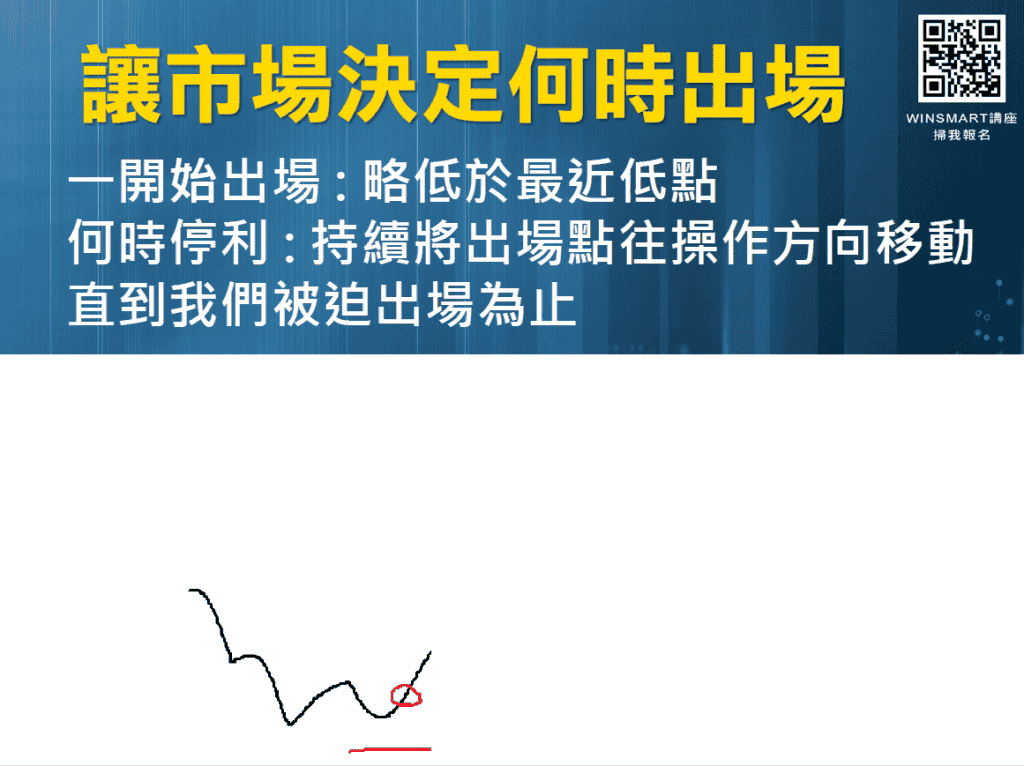

剛剛提到的第一件事是想要獲利就要順勢而為,順勢而為的意思就是「放下自己的想法,跟著市場走」,舉例來說下圖行情持續向下,你覺得行情還會再往下,所以選擇在綠色圈起來的點位進場做空,做空沒多久行情反彈,遇到這個狀況的時候你會怎麼想呢?

你可能會抱持你原本的想法,覺得現在只是一個反彈的行情,之後又會再繼續跌,所以雖然價格反彈但你並沒有出場,繼續抱住你的空單;結果越往後面發現行情持續向上,就這樣抱著空單,你都沒有出場。這個是一個非常經典又常會遇到的困境,前面價格一路向下,你順勢而為進場做空,沒想到卻空在地板上。

真正的順勢而為,必須要隨時修正自己的看法和方向。你覺得行情會繼續下跌,空了之後行情反轉向上,就應該放下自己的看法跟隨行情。這句話聽起來很簡單,但真正要做到卻很困難。我們在做投資交易一定會有有自己的看法,甚至會給很多的理由去支持自己的想法,但是做交易的時候,你的想法其實一點都不重要,重點在於「行情怎麼走」,只有在你的部位跟著行情走,也才有機會賺到錢。

亞當理論03:讓市場決定何時出場

亞當理論教我的第三件事情就是:「讓市場決定何時出場。」

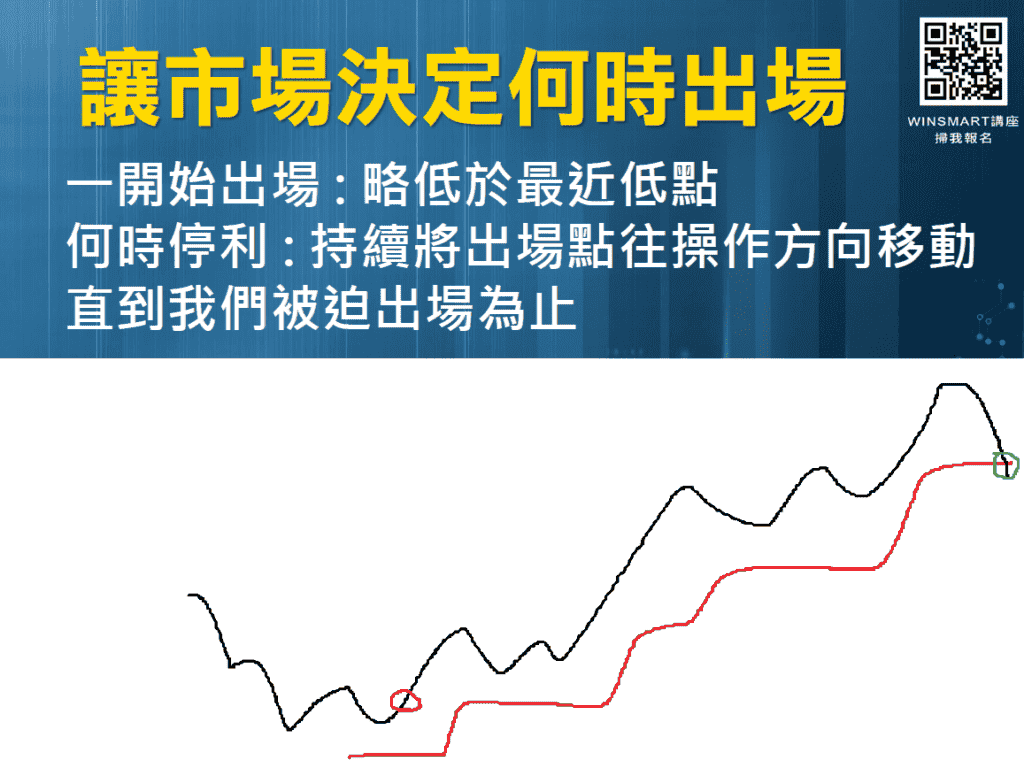

亞當在進場做多時,出場點位會設定在略低於近期區間的低點,如果是在下圖紅色圈起來的點位進場,那出場條件就會設定在下方紅色那條線;亞當的停利點則會持續往操作方向移動,直到被迫出場為止,也就是說「亞當的停利點會跟著價格移動」,做多時停利點會往上移動、做空時停利點則會往下移動,就好像是象棋中的兵,只能前進不能後退,出場的條件也一樣只能前進。

關於停損,亞當也不斷強調一個重點,就是「千萬不要取消你的出場價格,也不能讓你的出場價格向後退」,為什麼不能向後退呢?如果你允許自己讓出場價格向後退,退一次就會退第二次,再來就會有第三次、第四次,最後就會導致「凹單」,等於是你放任自己可能的虧損越來越大,這樣就跟沒有設定出場條件是一樣的。

如果進場之後你的方向看對,價格持續向上,那你的出場條件就應該要跟下圖一樣,讓紅線的出場條件跟著價格移動;如果價格沒有跌破你所設定的出場條件,那就都是繼續抱住部位不出場,直到行情拉回跌破,打到你的出場價格,這個時候才出場。

亞當的書中雖然沒有寫,但是其實剛剛所說的就是「移動停利」的概念,用短短的兩句話總結就是:

養成「進場設停損」的好習慣

養成「移動停利」的好習慣

培養了這兩個好習慣,能夠幫助你在看對行情的時候,抱住部位賺到一筆大的獲利,看錯的時候則及時停損,縮小你的虧損,只要你重複做到大賺小賠,你的帳戶資產就會越來越多。

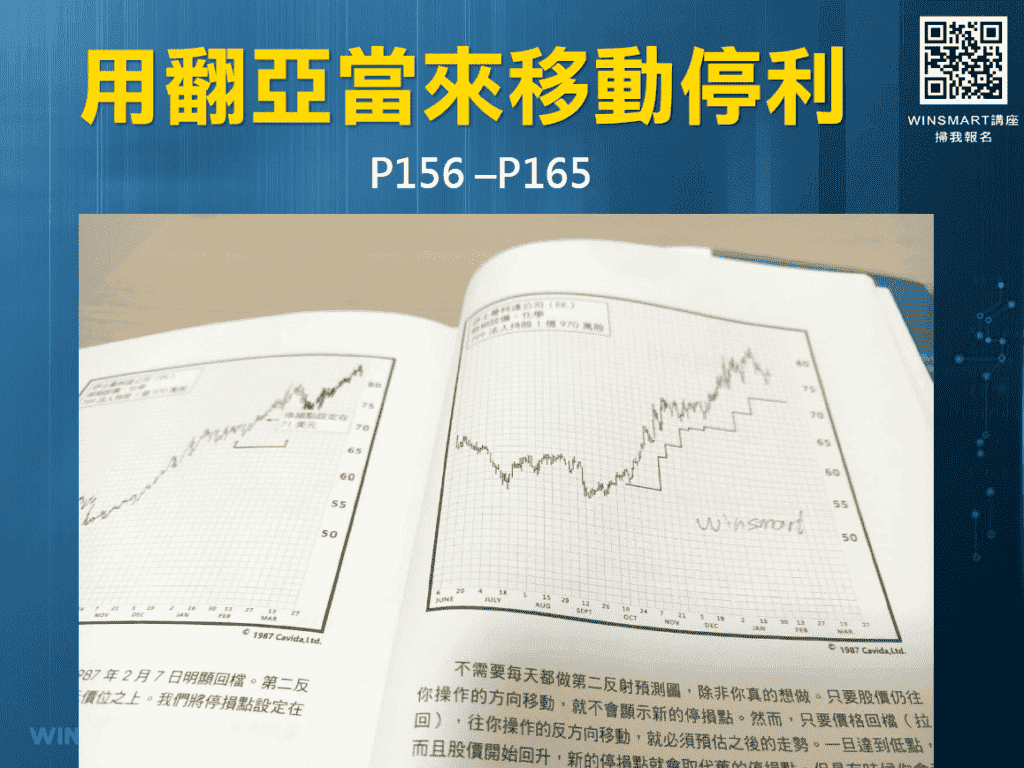

在《亞當理論》這本書中提到,亞當利用「翻亞當」的階梯線,透過過去歷史走勢,預測未來停利行情可能的拉回位置。

這個概念就跟WINSMART的設計非常類似,雖然邏輯不一樣,但其中所掌握的精髓是一樣的,就是「只要進場看對方向,就用某種邏輯把出場條件往上移動。也只有不斷往上移動才能確保自己的獲利。」

剛剛提到的第三件事「讓市場決定何時出場」,聽起來好像很簡單,但真的要我們理性貫徹這個概念,似乎又沒那麼容易。如果你擔心自己的決策容易被不理性的心態所影響,建議可以試試看搭配WINSMART期貨程式交易軟體,接著我就實際帶著大家來看看WINSMART該如何操作。

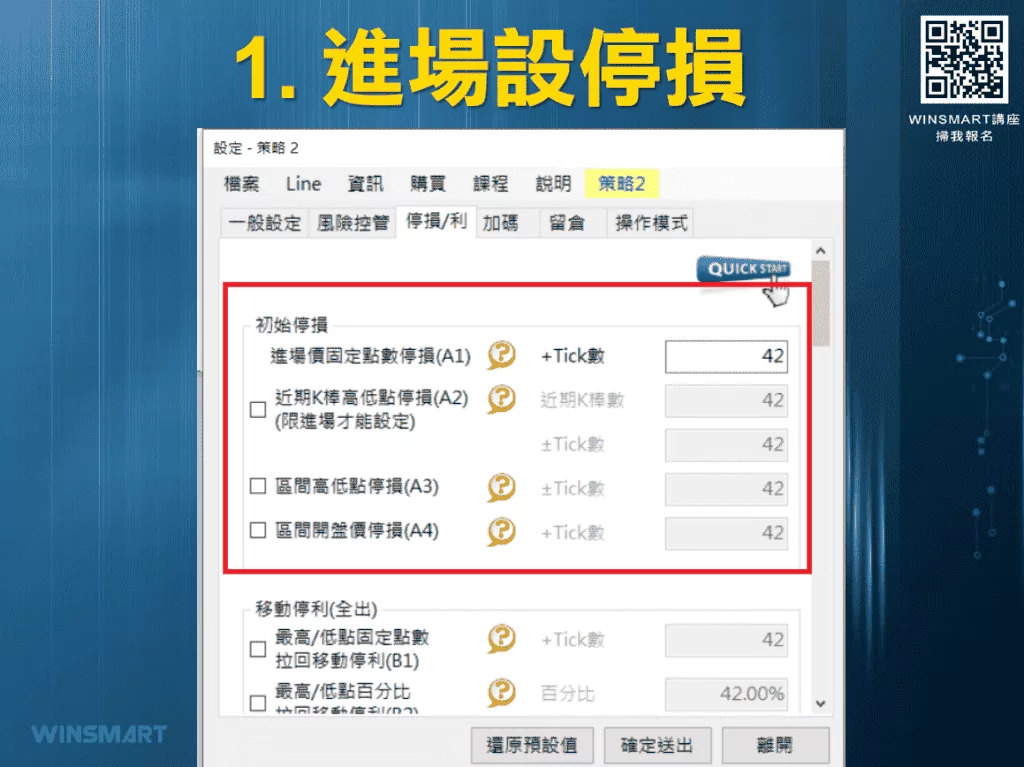

亞當理論03-1:進場設停損

進場之前先在WINSMART裡面設定好「初始停損」,停損的條件也有很多種,如果你是「進場價固定點數停損(A1)」Tick數設定為42,那就是進場做多之後,如果價格跌到進場價格往下跌42點,WINSMART就會幫你自動停損出場;如果是設定「區間高低點停損(A3)」Tick數設定為42,進場做多之後,價格如果跌到區間低點再往下42點,這時WINSMART也一樣會幫你理性停損出場,調整之後再去找下一次的進場時機。

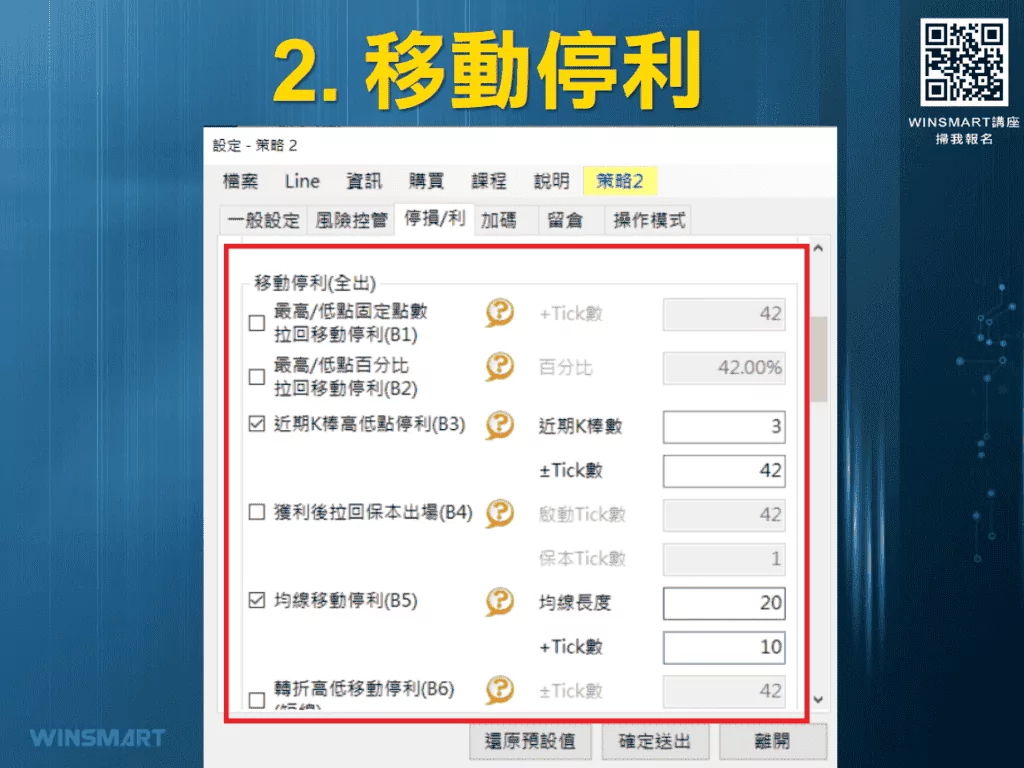

亞當理論03-2:移動停利

設定好停損以後,接著就在WINSMART設定你的移動停利條件。停利和停損一樣都有很多不同的條件讓你選擇,不管你是用哪一種停利條件,其中的邏輯都是相似的,就是「讓你的出場價格不斷往操作的方向前進」,幫助你在看錯時的虧損有限、看對的時候獲利可以放大。

如果你選擇「近期K棒高低點停利(B3)」,並將加減Tick數設定的比較高,那停利條件就會離價格比較遠一些;加減Tick數設定的比較低,停利條件就會跟著價格跟得比較近,更加貼近行情。

亞當理論03-3:停利示範

很多人會問我說:「到底哪個參數設定會比較好?」其實這些條件和參數之間都沒有所謂的好與壞,一切都取決於你的交易策略和想要達到的投資目標,透過不斷的模擬交易,可以幫助你找到更適合自己的條件設定。

在WINSMART還有一個指標是「多空電話線」,本身也就是一種移動停利的條件,一開始在紅色圈圈的價格進場做多,後續價格持續向上,只要沒有跌破紫色的電話線,就抱著部位不出場,直到綠色圈圈的點位價格跌破紫色電話線,讓你看錯賠小錢、看對掌握部位抱一段行情獲利。

亞當理論04:儘管追求市場趨勢

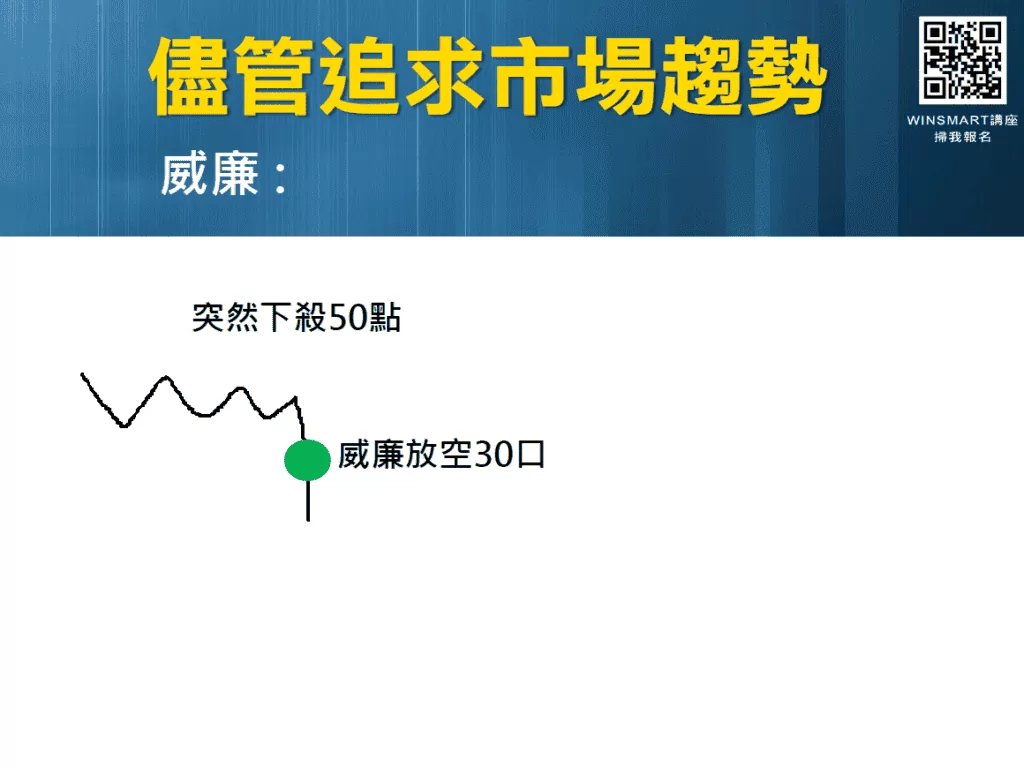

《亞當理論》書中還有另一個很有趣的故事。某天標普500正處於盤整盤,突然行情往下跌50點,亞當的同事威廉,選擇在這個時候做期貨交易放空30口。

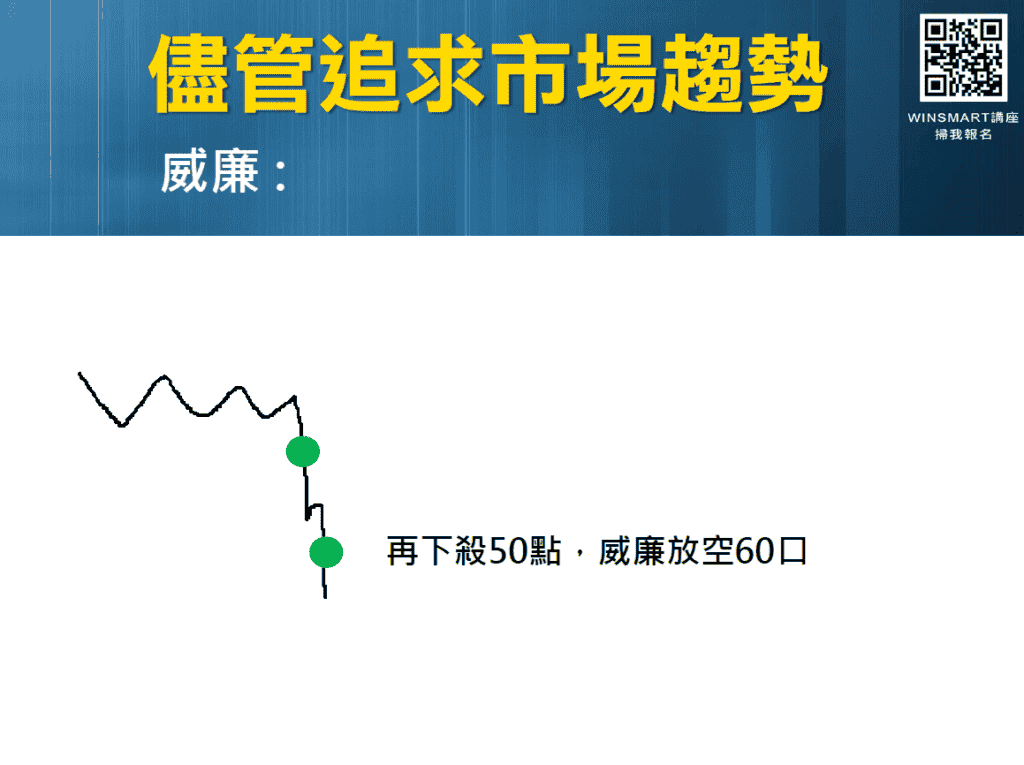

放空以後,後面行情繼續下跌50點,威廉又加碼再放空30口,總共放空了60口空單。

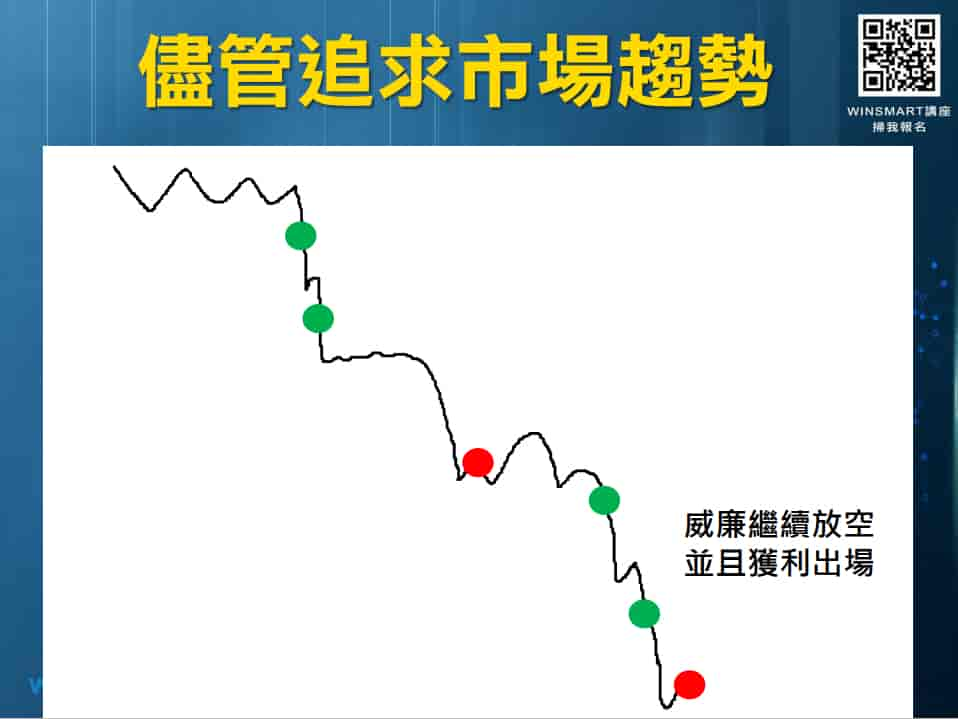

接著行情又再往下跌100多點,並稍稍反彈,威廉就在這個時候將60口停利出場。

這個時候亞當覺得已經瞬間跌了200多點,跌到相對低點,喜歡逆勢猜底的亞當,決定在這個時候進場買進,威廉知道之後便問亞當:「你瘋了嗎?」亞當很疑惑地回答威廉:「為什麼說我瘋了?」

威廉說:「剛剛已經下跌200多點,你居然還想買進?」

亞當就更加不解地問威廉難不成還要放空,威廉就很肯定地跟亞當說:「當然!」

行情盤整沒多久,威廉又再進場放空,放空以後行情又跌一段,威廉又再加碼,而後停利出場。這一整段下跌行情,威廉總共賺了5萬美金,可以說是大獲全勝。

亞當看到威廉驚人的獲利數字,很好奇地問威廉:「到底大盤跌多深你才會買進呢?」

威廉回答道:「只要市場在跌我為什麼要買?」亞當就說:「因為現在很便宜啊,已經跌了350點,超跌可以買進了吧!」

威廉這時告訴亞當:「不要管現在是便宜還是貴,那都只是市場的一個數字。」

亞當又問威廉:「如果大盤一直跌,你會等到什麼時候才買進呢?」威廉回答道:「如果大盤一直跌,我會放空到大盤跌到0為止;相對地,如果行情一直漲,我也會買到行情漲翻天為止。」

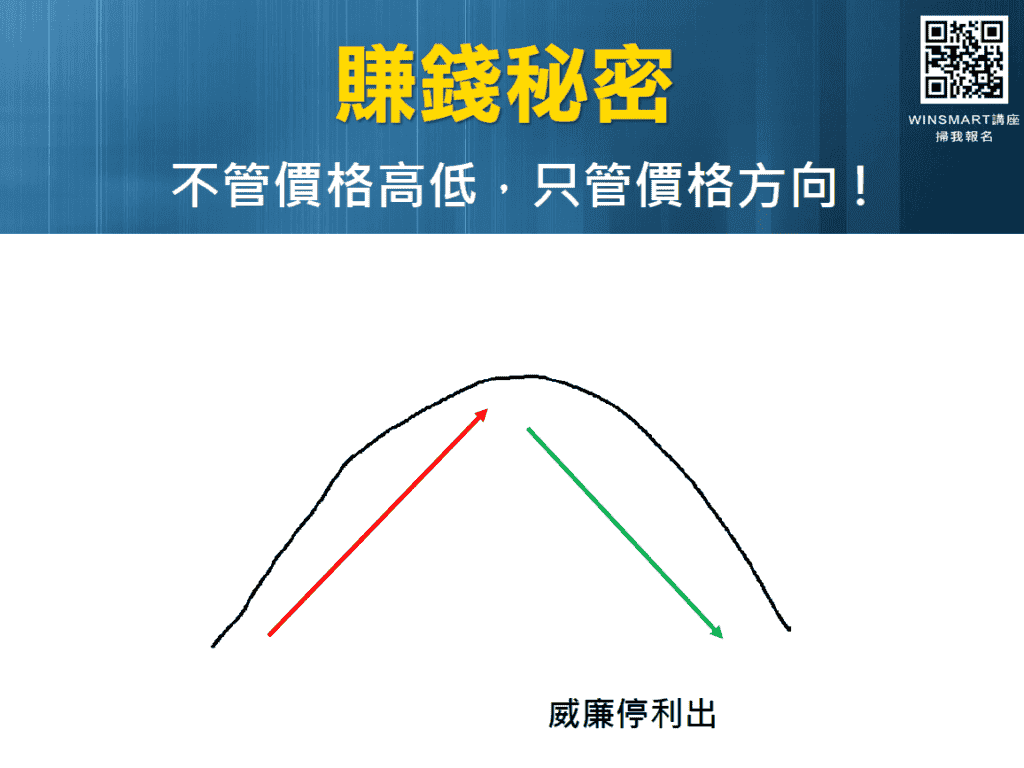

威廉最後說的這句話就是精髓所在:不要因為價格便宜就買進,行情前進的方向才是重點。

透過威廉和亞當的這段對話,就會發現他們兩個人完全站在不同的角度看事情。威廉看得是行情前進的方向,只要行情繼續跌,威廉就繼續空;而亞當看得是價格的高低,跌了一段就覺得便宜,所以想要逢低買進,漲了就覺得價格變貴,應該要逢高賣出。

而亞當的想法也反映了許多投資者的思維。投資者在做交易時,很容易將消費者心態放入投資,也就是很像平常我們在買衣服,看到有打折就會想要買。但對於股價而言,因為打了六、七折所以決定買進,看得就不是行情的方向。

數字只是一個符號,並沒有實際的意義,重要的是行情的方向,如果行情一路漲,當然要一路做多;行情一直跌當然也要順著方向放空,順著方向也才有辦法幫你賺到錢。再三強調這個觀念:

不要用消費者思維交易,要用贏家的思維交易,只看行情方向不看價格高低

看到這裡,大家可能會想問:「但要怎麼知道行情大方向往哪裡走呢?」這的確是一個大問題。《亞當理論》這本書中提到,其實根本就不可能知道現在行情大方向是漲還是跌 ?

最好的答案就是「怎麼知道他在漲?」,因為看到「他現在正在漲」;「怎麼知道他在跌?」因為看到「他正在跌」,大盤走勢最好的確認就是它正在動,一般人都會想說要「低買高賣」,應該要改成「買高賣更高」,行情往上走,買在高點就賣在更高點就好。

亞當理論05:賺錢秘密

《亞當理論》書中有提到一個「醉漢理論」,假設今天在火車站有一個醉漢,他想回到西部所以往西邊走,接著來了一輛火車,火車往東邊走,醉漢就不可能上這台火車,因為沒有人想要先往東邊走一段之後再回頭去西方。

把這個概念套回到投資交易,有時候投資人明明想往西走,可是卻上了往東的火車,做錯方向卻總是告訴自己「價格走一大段之後就會回來。」

而想要知道火車往哪個方向走,就是在火車真的往西部開,你才確定火車真的是往西走,所以應該就是等到火車開了以後,確定方向往西邊走,再跳上火車向西方前進。利用醉漢理論就可以了解「順勢交易」的道理。

利用順勢交易,當價格正在往上漲,進場買高賣更高;價格正在下跌,就賣低並在更低的價格買回。這個概念在我的其中一本著作《獨孤求敗贏在修正的股市操盤絕技》有提到,判斷方向的方式有很多種,書中我提到的是透過均線來判斷,均線上揚偏多來看、均線下彎則偏空看。

亞當理論06:不要預測反轉點

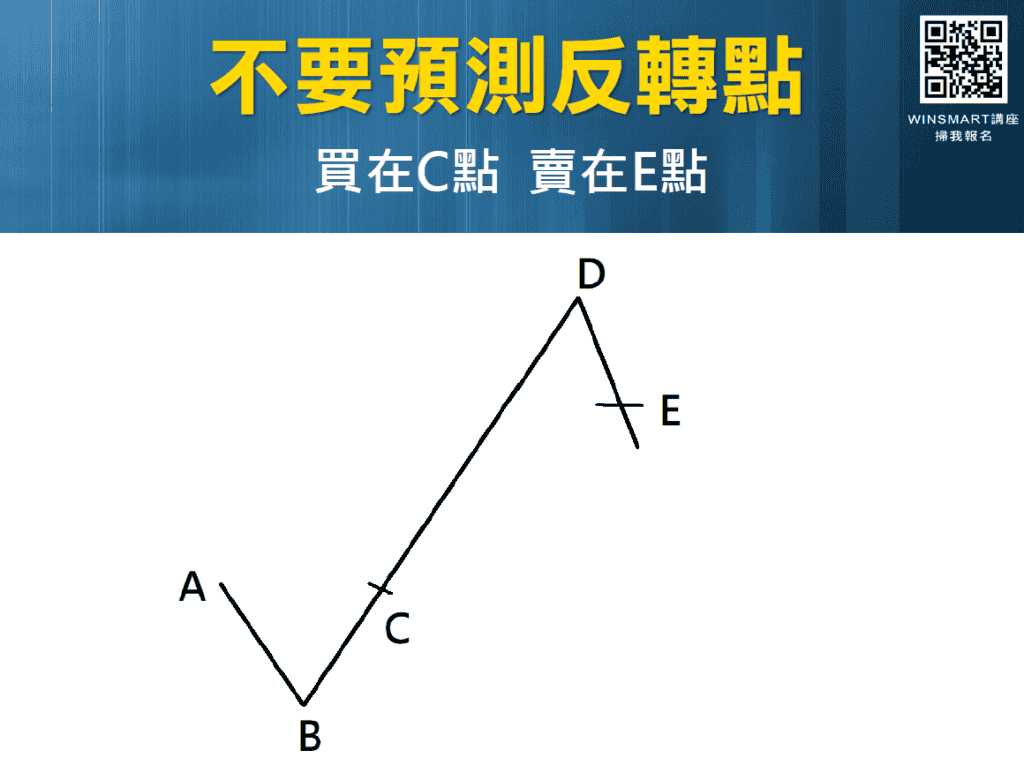

亞當理論教我的第四件事情就是:「不要預測反轉點。」

當時在書中看到下面這張圖,讓我印象非常深刻。亞當說他不會在A點買進,因為正在跌;也不會在B點買進,因為不知道會跌到什麼時候;我會在C點買進,因為已經反轉向上,只是你必須要自己去定義反轉向上的條件。

亞當也不會在D點賣出,因為行情正在漲,不知道哪裡才是高點,是在行情回檔一段時間,直到E點我才會賣出。總結而言亞當的進場點在C點、出場點在E點,不會買在最低、也不會賣在最高,不要隨便預測行情的反轉點,都是在確認行情轉向才會去做方向。

下面我以10月台股大盤走勢圖為例,13號和14號這兩天我是比較偏空看待,因為前面行情從上面掉下來,所以順著行情偏空看,而在紅色框起來的區間,電話線從綠色變成紫色,行情漲上去之後我才翻多,後面行情的確也持續向上,所以先假設行情持續,不對再修正方向跟著行情走,所以這也就再次讓大家了解到「停損」的重要性。

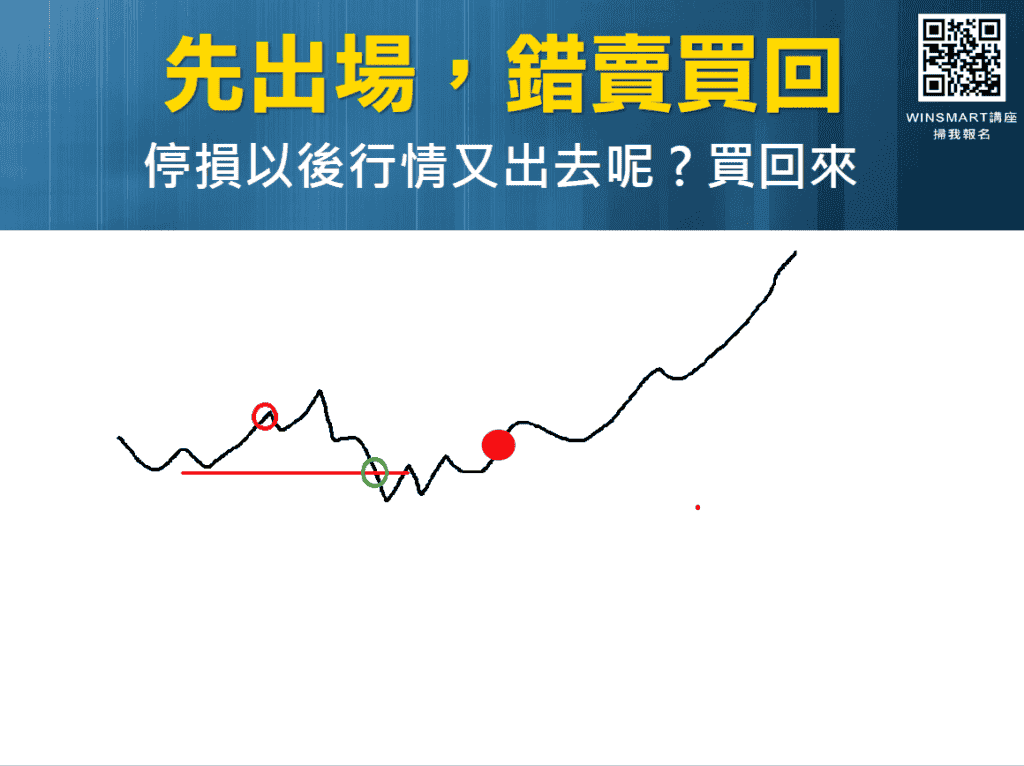

亞當理論07:錯賣買回

停損能夠幫助你不讓損失越來越大,但有時候投資人會遇到某種情況,讓你覺得不去停損好像比較好。就是你先依照停損條件出場,停損以後行情卻又再往上走,讓你覺得不停損的話其實是對的,後面波段就能夠掌握到,不需要認賠。

但我認為,正確的概念應該要是「錯賣買回」,出場以後行情如果又出去,那你就再買回來就好!

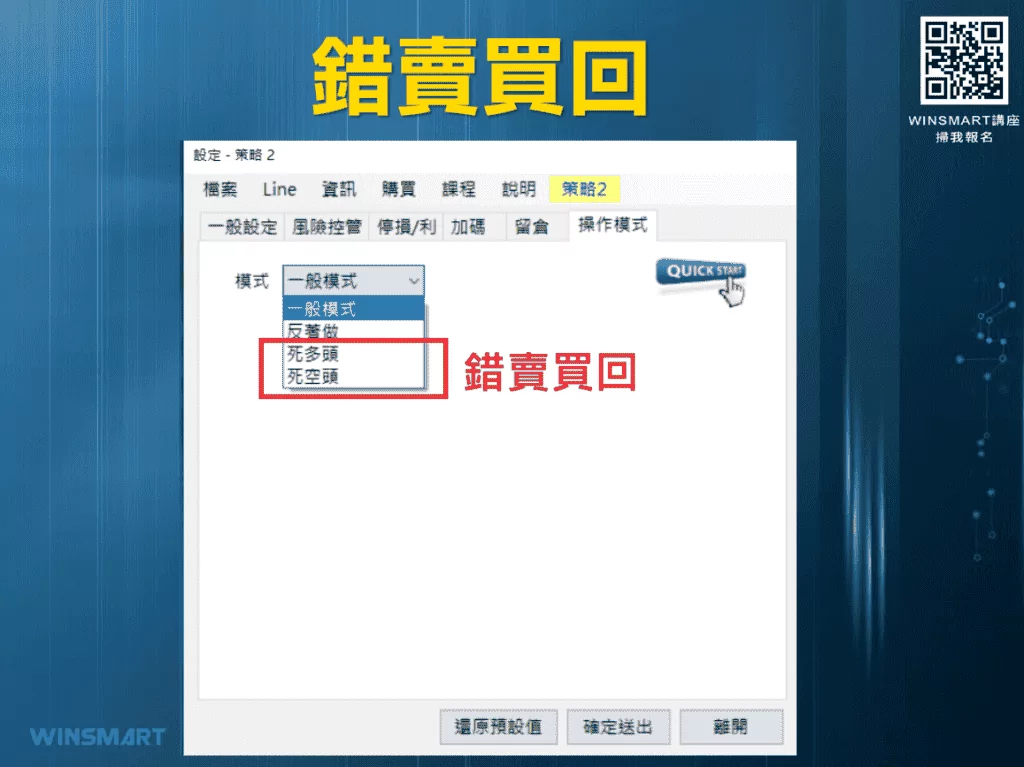

而我也將這個概念放入WINSMART,幫你確實執行「錯賣買回」,我把這個交易模式稱為「死多頭」和「死空頭。」

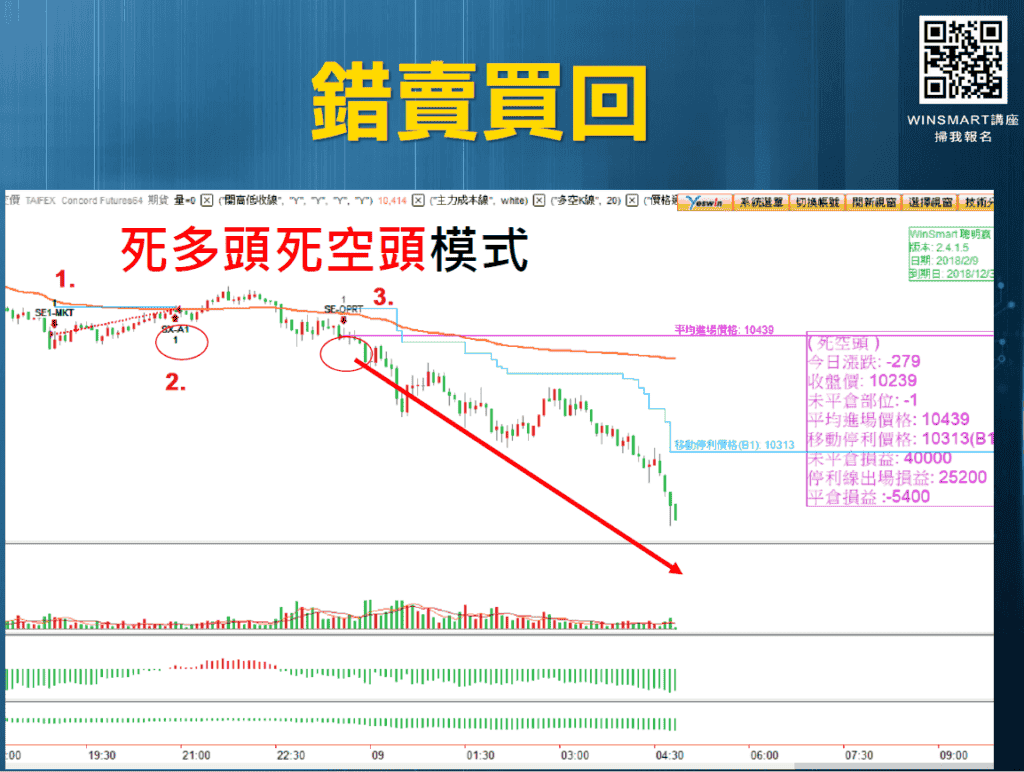

以下面的走勢圖作為舉例,設定好停損並在第一個點位進場做空,很不巧地做空沒過多久,價格往上拉打到你的停損條件,WINSMART幫你停損出場空單。沒多久價格又反轉一路向下,你可能剛好沒有在盯盤,又或者是你不想認錯、買不下手,就會讓你錯過後續賺錢的機會,而在這種時候你都會特別地懊惱,想說早知道就不要設定停損了。

有了WINSMART的死多頭和死空頭模式,設定好以後WINSMART能夠幫你再第三個點位進場,進場一樣會依照原先所設定的參數,幫你再次做好停損和停利,進場後價格一路向下,直到反彈打到停利條件,WINSMART這個時候就會自動幫你停利出場。所以使用WINSMART的好處,就是能夠讓你不用時時刻刻盯盤,也能夠幫你克服人性,不會因為不想認錯而失去大行情。

亞當理論08:加碼原則

除了剛剛提到的四件事以外,在《亞當理論》中也提到了「加碼」的原則:

- 每次進場新的部位,都要有出場點

- 加碼不要超過原本的部位

- 賺錢才加碼

第二個原則的意思指的是如果你原本買三口,加碼就不要超過三口。為什麼不要超過呢?如果你一開始做一口單,加碼三口單,等於就是下大注,但你不知道下大注是對還是錯,如果加碼做錯了,只要拉回一點點你就會很危險。

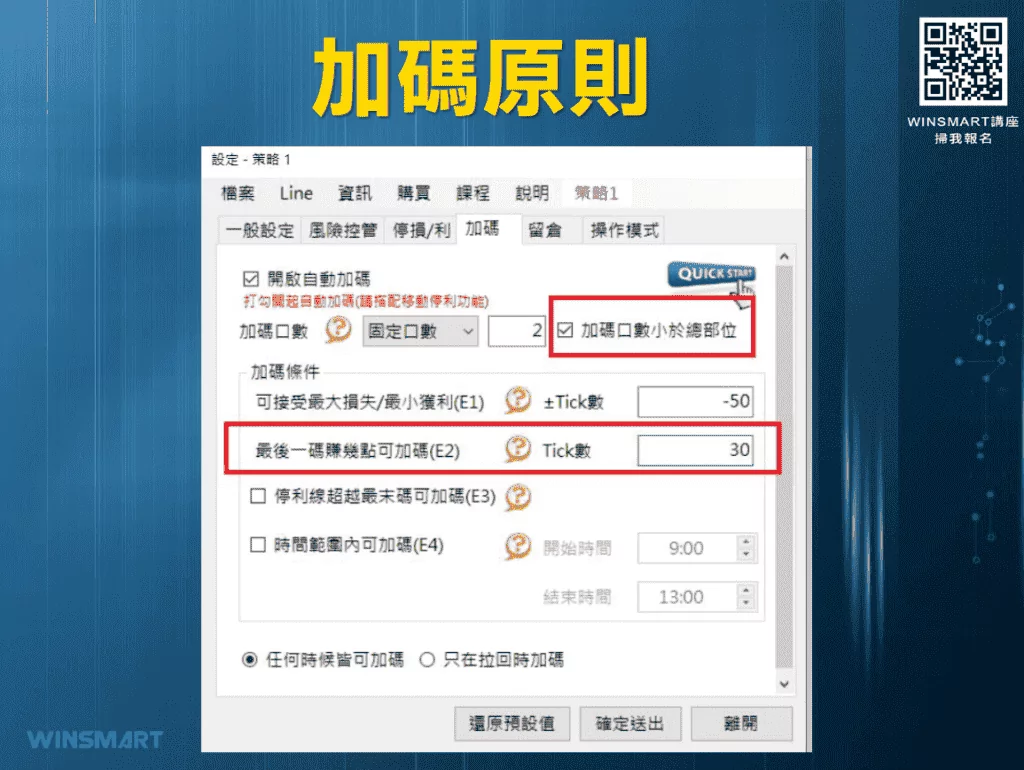

而WINSMART也遵照了亞當理論所說的加碼三原則,看到下圖WINSMART的加碼參數設定,有寫到「加碼口數小於總部位」,就符合亞當所提的第二個原則;再往下看有另一個參數設定是「最後一碼賺幾點可加碼(E2)」,如果你設定Tick數為30點,那就是要有賺30點才能夠繼續加碼,如果沒有賺錢就不能加碼,符合亞當理論第三個原則「賺錢才加碼。」

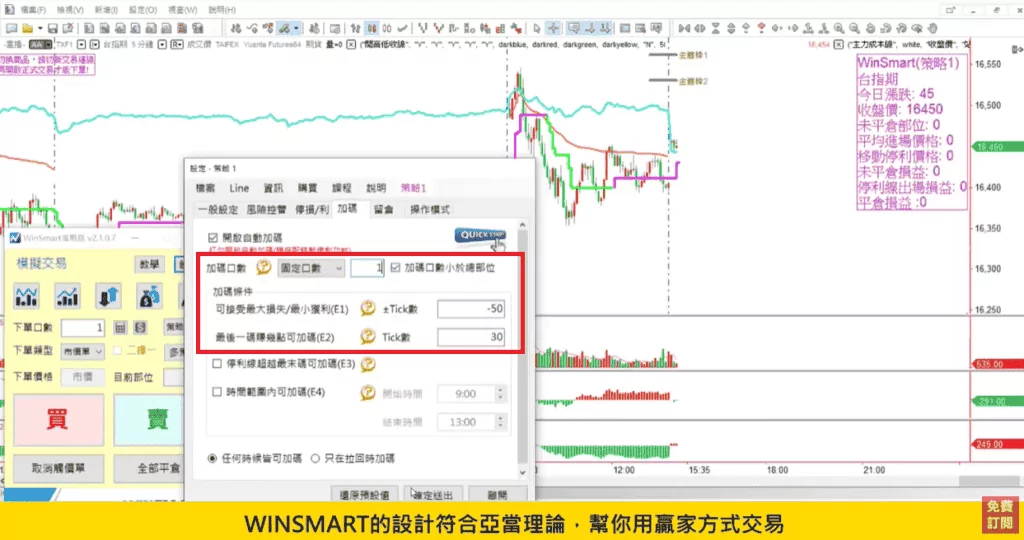

接下來我透過WINSMART模擬交易示範加碼策略。我先設定加碼條件,把「加碼口數小於總部位」打勾,且每一次加碼只加一口單;接著下面的「可接受最大損失/最小獲利(E1)」為-50點,「最後一碼賺幾點可加碼(E2)」為30點。

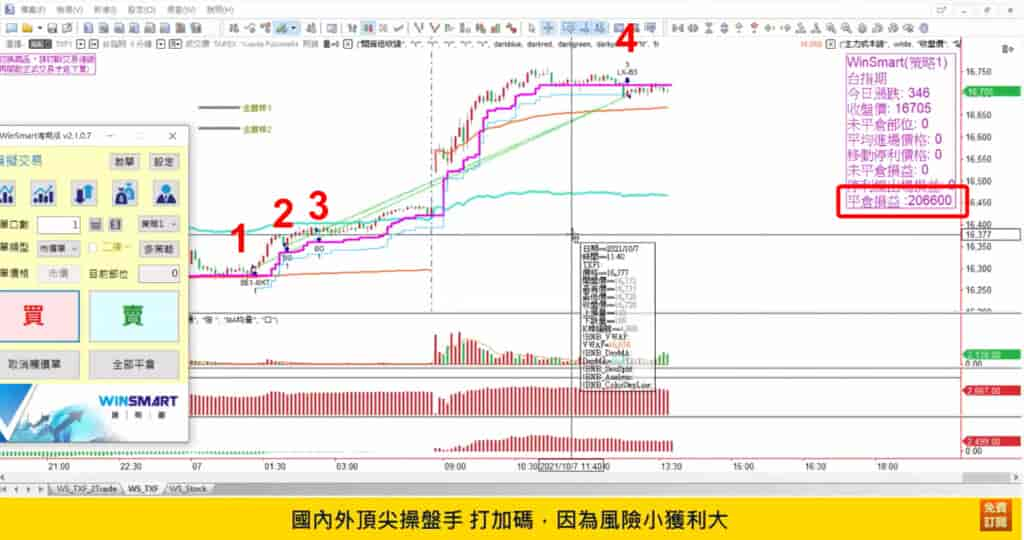

設定好之後,看大方向偏空,因此在第一個點位進場做空,後面行情持續向下,在第二、三個點位符合先前所設定的加碼條件,WINSMART幫你各再加碼一口單,第四個點位行情拉回打到停利條件,WINSMART自動幫你停利出場,這一次的加碼操作就讓你獲利2萬7200元。

同樣的方式也適用於做多。下圖一樣先設定好加碼條件,接著在第一個點位進場做多,後續行情持續向上,分別在第二、三個點位WINSMART自動加碼,最後第四個點位達到停利條件,WINSMART自動幫你獲利出場,這筆交易總共獲利206600元

最後,幫大家整理今天提到的亞當理論七個重點:

- 撇開己見,順服行情

- 順勢交易,買高賣更高

- 不猜頭猜底,趨勢反轉才進/出

- 進場設停損,控制損失

- 移動停利,放大獲利

- 賺錢加碼,看對買更多

- Re-enter the market

看完今天的亞當理論教學,有沒有給你對於投資交易一些新的概念呢?如果喜歡今天的教學,別忘了加入我的Line:@optree,輸入1020就能夠拿到今天的精華簡報;想要看更多的教學分享,記得訂閱我的Youtube頻道:選擇權搖錢樹,幫助你解開投資交易的迷思,找到適合你的方法邁向長期獲利的目標。